気になる銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、ソニーグループ(6758)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. ソニーグループ(6758)とは?

ソニーグループ株式会社は、日本の東京都港区に本社を置く、世界的な多国籍コングロマリット企業です。

2021年にエレクトロニクス分野を事業会社のソニー株式会社に移管して、持株会社に移行しました。

東証プライム市場およびニューヨーク証券取引所(NYSE)上場企業であり、日経平均株価およびTOPIX Core30、JPX日経インデックス400の構成銘柄の一つとなっています。

ハードウェア分野では世界首位のCMOSイメージセンサや各種オーディオ・ビジュアル機器など、ソフトウェア分野では映画(ソニー・ピクチャーズ)・音楽(ソニー・ミュージック)など、ハード・ソフト・サービスを横断する分野の家庭用ゲーム機とそのネットワークサービス(PlayStationおよびPlayStation Plus)に重点を置いています。

直近では、電気自動車(EV)事業に参入し、本田技研工業との共同で「ソニー・ホンダモビリティ株式会社」を設立しました。

EV販売とモビリティ向けサービス提供開始は、2025年を予定しているそうです。

さらに、海外でブランド力が絶大です。

海外比率は70%。

世界に対抗できる数少ない日本企業といえます。

2. ソニーグループ(6758)の時価総額は?

ソニーグループ(6758)の時価総額は 17.5兆円です。(2024年時点)

時価総額ランクで言うと、SSランクです。

時価総額は、日本企業の中で第4位となっています。

(1位はトヨタで、2位は三菱UFJ、3位は日立です。)

3. ソニーグループ(6758)の株価とPERと配当利回りは?

次にソニーグループ(6758)の株価とPER、配当利回りを見てみましょう。

株価:2,975円(2024年11月時点)

ソニーグループ(6758)の株価は、2,975円です。

100株単位で売買できるので、約30万円から投資をすることができます。

少し高いですね。

ただ、ソニーは2024年9月27日をもって1株を5株に株式分割しています。

つまり、それ以前は今の5倍の資金がないとソニー株を買えなかったということになります。

そう考えると、これでも随分と投資がし易くなりましたね。

PER:18.4倍(2024年11月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

ソニーグループ(6758)の場合、PERは18.4倍です。

20倍を超えているわけではないので、割高ではないです。

適正水準と言えます。

配当利回り:0.67%(2024年11月時点)

続いて、配当利回りです。

ソニーグループ(6758)の場合、100株の投資でもらえる配当は毎年2,000円です。

配当利回りを計算すると、0.67%。

配当はほとんどありません。

なお、ソニーグループ(6758)の場合、株主優待としてソニー公式通販サイト「ソニーストア」で利用できる割引クーポンがもらえます。

ソニーの株主優待については↓をご確認下さい。

4. ソニーグループ(6758)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

残念ながら、長期投資が報われていません。

ピークが2000年のITバブルの頃です。

その後バブルははじけて株価は低迷し、2012年には800円を割っていました。

しかしそのあとは不死鳥のように蘇り株価をグイグイ上げています。

底値で買っていれば9年で約15倍です。

すごいですね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

短期で見るとボックス相場となっていますね。

ただ直近、11月8日に発表した2024年4〜9月期の連結決算で、純利益が前年同期比37%増の5701億円と市場予想コンセンサスを大幅に上回わったことで、窓を開けて大きく上昇しています。

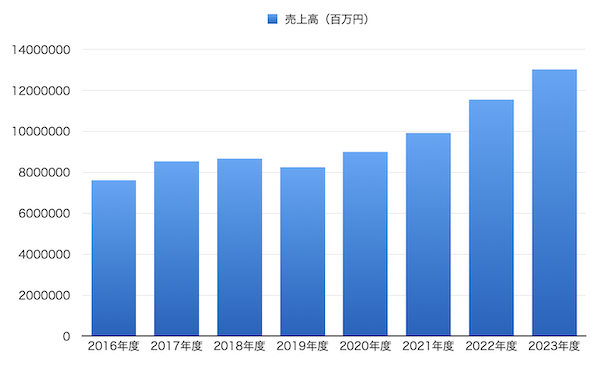

5. ソニーグループ(6758)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

良いですね。

右肩上がりで伸びています。

また、驚くべきはその額です。

2023年度は12兆円を超えました。

すごい規模ですね。

ちなみに、ソニーグループの決算月は3月です。

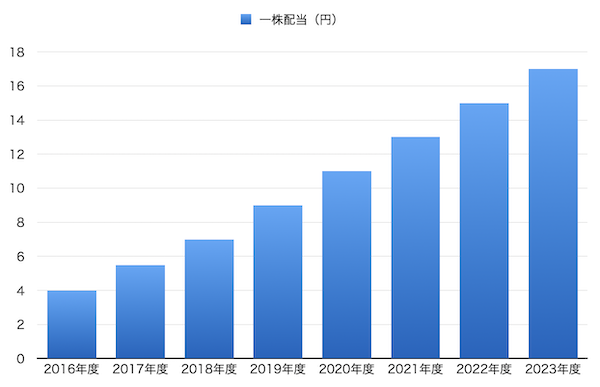

6. ソニーグループ(6758)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当はキレイな右肩上がりのグラフになっていますね。

今後も継続的な増配が期待できそうです。

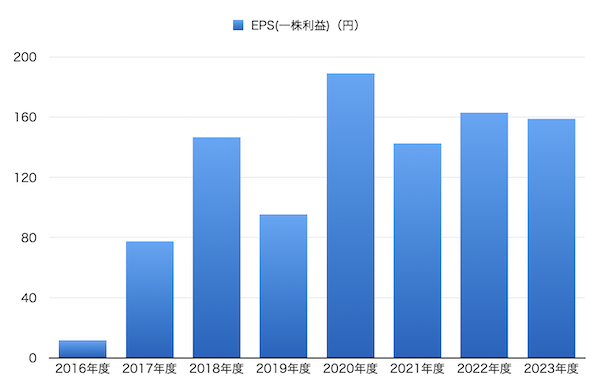

7. ソニーグループ(6758)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

こちらには、直近のEPSを棒グラフで示しました。

うーん、判断が難しいですね。

引いて見ると右肩上がりのようにも見えるのですが、伸ばしては減り、伸ばしては減りを繰り返しています。

キレイに右肩上がりでEPSを伸ばしているのは言い難いです。

その意味で予測がしづらい銘柄ですね。

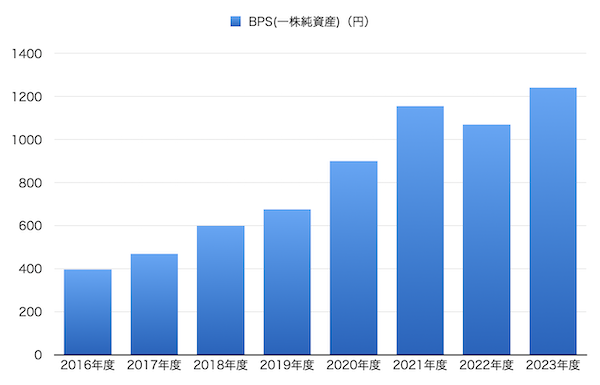

8. ソニーグループ(6758)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

こちらには、直近のBPSを棒グラフで示してみました。

BPSは良いですね。

右肩上がりです。

このように、株主の価値を年々増大させることができる企業は長期投資に適した企業といえます。

ちなみに、この期間の年平均成長率(CAGR)は、17.8%です。

つまり、年間17.8%ずつこの会社は成長しているということを表しています。

素晴らしいですね。

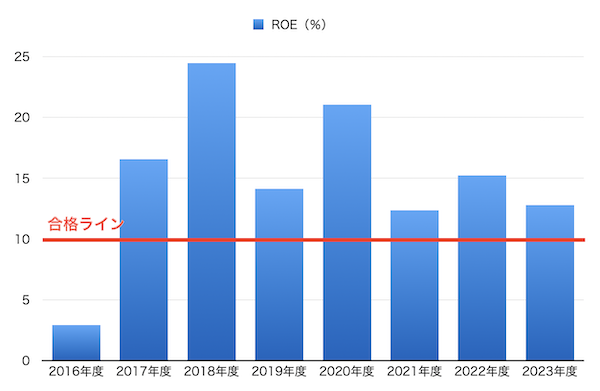

9. ソニーグループ(6758)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではソニーグループ(6758)のROE(自己資本利益率)を見てみましょう。

直近のROEは12.8%です。

素晴らしいですね。

効率的な良い経営をしているということが、ROEからも見て取れます。

また、過去を見ると、20%を超える時もありました。

驚異的なROEですね。

10. ソニーグループ(6758)の今後をまとめると

さすが世界のソニーといった感じです。

GAFAMと肩を並べて、世界に通用する可能性のある数少ない日本企業だと考えています。

特にここ数年の活躍は目覚ましいですね。

すごく良い銘柄です。

ただ、実際に過去の数字を並べてみると、EPSが一貫して伸びているというわけではないのが唯一のマイナスポイントでした。

(これで一貫してEPSが右肩上がりで伸びていれば完璧でした。)

とはいえ、電気自動車産業に参入するなど、事業の幅をまだまだ広げ続けているので、今後の成長を期待できる銘柄です。

長期投資にピッタリと言えるのではないでしょうか。

気になる方は、IRなどチェックしてみて下さい。