気になる銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、オリエンタルランド(4661)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. オリエンタルランド(4661)とは?

株式会社オリエンタルランドは、アメリカのウォルト・ディズニー・カンパニーとのライセンス契約により東京ディズニーリゾート(TDR)を経営する京成グループの企業です。

現在は東京ディズニーランド(TDL)、東京ディズニーシー(TDS)の運営、また場内のレストランやキャラクター商品の販売も行っています。

2. オリエンタルランド(4661)の時価総額は?

オリエンタルランド(4661)の時価総額は 6.36兆円です。(2024年時点)

時価総額ランクで言うと、Sランクです。

時価総額は、日本企業の中ではベスト10に入る規模です。

3. オリエンタルランド(4661)の株価とPERと配当利回りは?

次にオリエンタルランド(4661)の株価とPER、配当利回りを見てみましょう。

株価:3,840円(2024年11月時点)

オリエンタルランド(4661)の株価は、3,840円です。

100株単位で売買できるので、約38万円から投資をすることができます。

高いですね。

ただ、実はこれでも2023年4月に株式1株を5株に分割しています。

元々は、100株買うのに200万円近い投資が必要だったのですが、以前と比べるとこれでもかなり投資がし易くなりました。

PER:52.2倍(2024年11月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

オリエンタルランド(4661)の場合、PERは52.2倍です。

こちらもめちゃくちゃ高いですね。

超割高です。

それだけ人気を集めているということですが、やはりこれはディズニーの知名度・ブランド力のなせる技です。

感服します。

配当利回り:0.36%(2024年11月時点)

続いて、配当利回りです。

オリエンタルランド(4661)の場合、100株の投資でもらえる配当は毎年1,400円です。

配当利回りを計算すると、0.36%。

配当はほとんどありません。

配当金の権利確定日は、毎年3月末日と9月末日です。

なお、オリエンタルランド(4661)の場合、株主優待として1デーパスポートがもらえます。

この株主優待目当てで投資をしている人もたくさんいます。

オリエンタルランドの株主優待については↓をご確認下さい。

4. オリエンタルランド(4661)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

2023年まではかなり勢いを感じる上昇トレンドでした。

ただ、直近はやや下げてきています。

2024年に入ってからデッドクロスを形成していて、雲行きが怪しくなってきましたね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

短期で見ると、右肩下がりです。

完全な下降トレンドですね。

5. オリエンタルランド(4661)の売上高

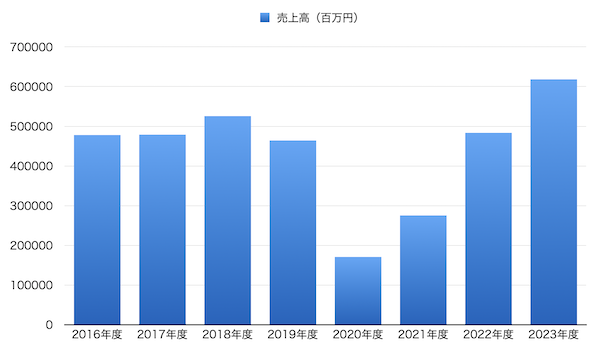

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

コロナの影響で2020年度と2021年度は低迷しましたが、2022年度はコロナ前の水準まで戻しました。

2023年度はさらに売り上げを伸ばしています。

さすがですね。

6. オリエンタルランド(4661)の一株配当

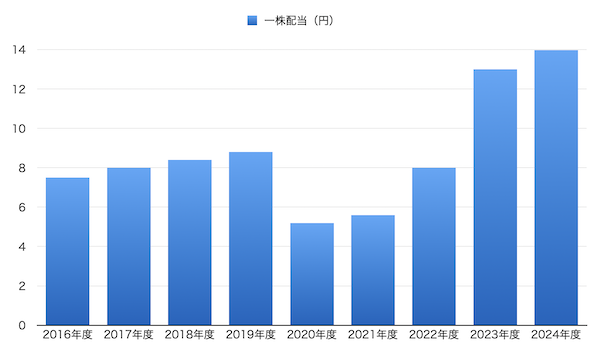

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当も2020年度と2021年度に一度減ってしまっていますが、2023年度以降はコロナ前以上の水準となっています。

今後も継続した増配が期待できるかもしれません。

ただ、そもそも配当の額がかなり少ないですね。

7. オリエンタルランド(4661)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

こちらには、直近のEPSを棒グラフで示しました。

こちらもコロナ前までは堅調でしたが、コロナの影響で2020年度と2021年度は落ち込んでいます。

ただ、2022年度は以前の水準に戻しました。

また、2023年度コロナ前以上の水準になっています。

さすがですね。

力強さを感じます。

8. オリエンタルランド(4661)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

こちらには、直近のBPSを棒グラフで示してみました。

コロナ前は右肩上がりで推移していたのですが、コロナの影響で途中足踏みました。

ただ、2022年度と2023年度としっかりと回復し、右肩上がりで推移しているので、今後も増加が期待できると思います。

ちなみに、この期間の年平均成長率(CAGR)は、5.29%です。

つまり、年間5.29%ずつこの会社は成長しているということを表しています。

途中コロナの影響で赤字になりながらもしっかりと成長しているところは、さすがオリエンタルランドという感じです。

9. オリエンタルランド(4661)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではオリエンタルランド(4661)のROE(自己資本利益率)を見てみましょう。

コロナ以降、2022年度までは合格ラインを超えられていませんでしたが、2023年度は5年ぶりに合格ラインを超えてきました。

いいですね。

10. オリエンタルランド(4661)の今後をまとめると

さすがのディズニーです。

コロナ後は、各数字も堅調で、今後の成長も期待できます。

優良企業です。

それもあってか、株価はコロナ以降かなり上昇していたのですが、直近は少し下げてきています。

もしかしたら、今がチャンスと言えるかもしれません。

ただ、市況を鑑みるとまだ下げる可能性はあるので、しっかりとタイミングを見極めたいですね。

個人的にも、タイミングさえ合えば、ほしい銘柄です。

気になる方は、IRなどチェックしてみて下さい。