気になる銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、INPEX(1605)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. INPEX(1605)とは?

株式会社INPEX(インペックス)は、国内外で石油・天然ガス等の権益を持つ大手石油開発企業です。

旧社名は国際石油開発帝石株式会社。

2020年フォーブス・グローバル2000にて世界で597番目に大きな株式会社とされました。

エネルギーの安定確保の面から、黄金株*を発行しながらも唯一東証への上場が認められている会社です。

*黄金株とは?

株主総会で拒否権を行使できる株式です。

政府関連機関・公営企業などを民営化する際に、株主構成の極端な変動防止や会社の経営安定を図るために開発されたものです。

アジア・オセアニア、中東中心に開発生産プロジェクトに多数参画。

そして、オーストラリアで約400億ドルもの総事業費をかけた「イクシスLNG」という超大型プロジェクトを操業しています。

18年7月に商業生産を開始し、徐々に生産量を増やしています。

壮大ですね。

まさに、日本のエネルギーを支える大企業です。

2. INPEX(1605)の時価総額は?

INPEX(1605)の時価総額は 2.49兆円です。(2024年時点)

時価総額ランクで言うと、AAランクですね。

日本の上場企業の中でも上位ランクです。

3. INPEX(1605)の株価とPERと配当利回りは?

次にINPEX(1605)の株価とPER、配当利回りを見てみましょう。

株価:1,999円(2024年10月時点)

INPEX(1605)の株価は、1,999円です。

100株単位で売買できるので、約20万円から投資をすることができます。

日本株の中では平均的な価格ですね。

PER:6.97倍(2024年10月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

INPEX(1605)の場合、PERは6.97倍です。

割安銘柄です。

いいですね。

配当利回り:4.30%(2024年10月時点)

続いて、配当利回りです。

INPEX(1605)の場合、100株の投資をしてもらえる配当は、年間8,600円です。

利回りを計算すると、4.30%。

良いですね。

高配当です。

配当金の権利確定日は、毎年12月末日です。

なお、INPEXの場合、400株以上保有していると株主優待としてQUOカードがもらえます。

INPEXの株主優待については以下をご確認下さい。

4. INPEX(1605)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

2008年に高値をつけ、その後はズルズルと下げていました。

長期投資が報われていません。

ただ、2020年に底をつけ、そこからは反発しています。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

うーん、2024年4月以降はじわじわと下げてきてしまっています。

あまり動きとしては良くないですね。

5. INPEX(1605)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

2021年度までは横ばいでしたが、2022年度に大きく売上高を伸ばし、2兆円を超えました。

いいですね。

ちなみに、INPEX(1605)の決算月は12月です。

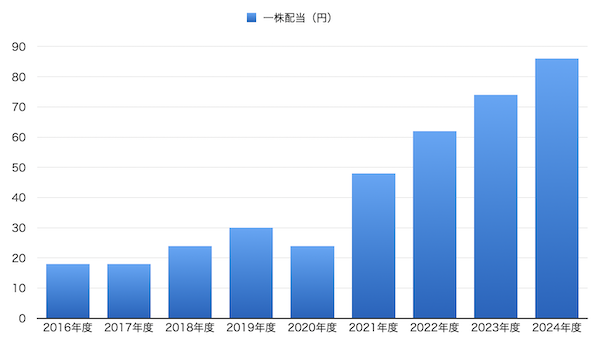

6. INPEX(1605)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

良いですね。

着実に配当が増えています。

2021年度からは毎年増配しています。

特に近年は、大幅な増配に加えて、自己株式取得(消却)も発表しています。

かなり株主還元に力を入れてきたなという印象です。

バフェットも欲しがるような状態ですね。

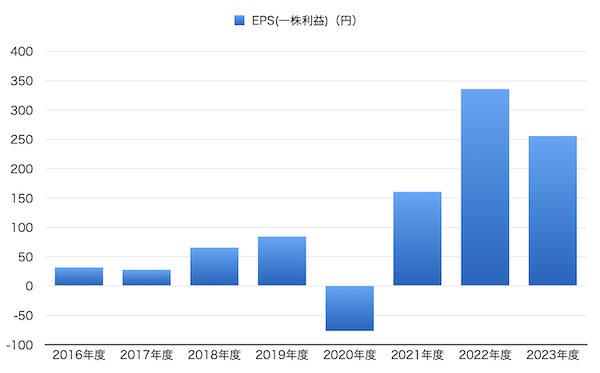

7. INPEX(1605)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

こちらには、直近のEPSを棒グラフで示しました。

2020年度に初めて通期での赤字を計上しました。

石油・ガス価格の急落を受け、オーストラリア沖の開発プロジェクトなどで20年4~6月期に計1924億円の減損損失を計上したことが響いたようです。

ただ、その後はすごい勢いで回復しています。

企業としての力強さを感じますね。

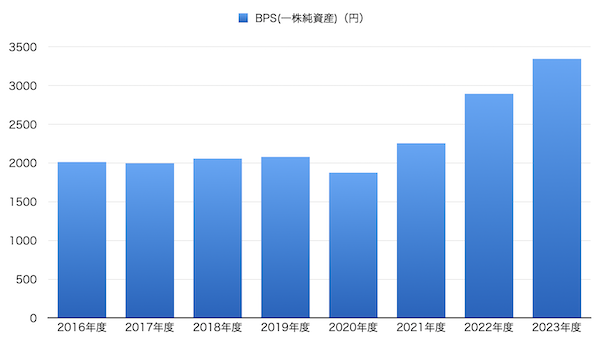

8. INPEX(1605)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

こちらには、直近のBPSを棒グラフで示してみました。

こちらも2020度年までは横ばいでしたが、その後は大きく伸ばせています。

この5年間でBPSを1.5倍にした計算になります。

すごいですね。

ちなみに、この期間の年平均成長率(CAGR)は、7.51%です。

つまり、年間7.51%ずつこの会社は成長しているということを表しています。

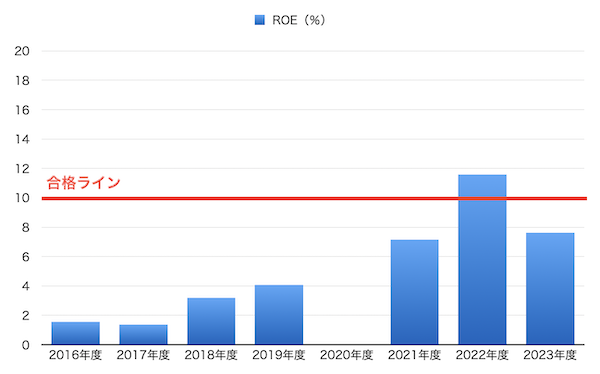

9. INPEX(1605)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではINPEX(1605)のROE(自己資本利益率)を見てみましょう。

直近のROEは7.64%です。

合格ラインを超えられていませんね。

ただ、2021年度まではなかなか合格ラインを超えられなかったのですが、2022年度に初めて合格ラインを超えてきました。

これが今後も継続できると良いですね。

10. INPEX(1605)の今後をまとめると

では、INPEXを総合的にまとめましょう。

国内最大手の安心感があります。

さらに我が国のエネルギーを支えるような巨大プロジェクトも手掛けており、日本を代表する会社と言えます。

そして、配当が高いのもうれしいですね。

また、配当だけではなく、自己株式取得にも積極的なので、自ずと1株当たりの価値は高まっていくことになります。

長期投資はこういった企業にするべきですよね。

ただ、売上高やROEはパッとしませんでした。

とはいえ、2022年度以降の業績は非常に良く、今後には期待できる企業です。

実は、僕自身、前々回の更新(2023年5月)以降、タイミングを分けてINPEXの株を合計300株分購入しました。

現在は当時に比べるとさらに割安な状態となっているので、買い増しも検討しています。

気になる方はチェックしてみて下さい。