気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、西武ホールディングス(9024)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. 西武ホールディングス(9024)とは?

株式会社西武ホールディングスは、大手私鉄の西武鉄道や西武・プリンスホテルズワールドワイド、西武リアルティソリューションズ及びプロ野球球団の埼玉西武ライオンズ等を傘下に持つ西武グループの持株会社です。

東京都豊島区南池袋に本社を置きます。

西武ホールディングスは、2004年に発覚した西武鉄道における有価証券報告書虚偽報告事件を受けて、西武グループ創業家の堤義明前社長のワンマン経営からの企業体質の改善を図るとともに、東京都・埼玉県を中心にした鉄道事業と、プリンスホテル・コクドが請け負ってきたレジャー・ホテル事業の一体型経営を行い、西武グループの経営再建をするために設立されました。

グループ再編が行われるまでは、西武鉄道・国土計画の創業者である堤康次郎の後継者である堤義明が大半の株を保有するコクドにおいて、西武鉄道・西武建設と、首都圏外のプリンスホテル・ゴルフ・スキー場などの運営会社の株式の大数を有しており、コクドのオーナーである義明が西武鉄道グループの経営権を握っていました。

しかし、2004年10月に上場会社であった西武鉄道と伊豆箱根鉄道が有価証券報告書上で、コクドの実質持株比率が上場廃止基準に触れるにもかかわらず、名義株で過小記載するといった虚偽記載を行っていたと公式に発表し、堤義明がコクドの会長職などを辞任し表舞台から退いています(堤は2005年に証券取引法違反容疑により逮捕)。

これを受け東京証券取引所は双方に上場廃止処分を下しました。

この上場廃止に伴う信用低下と不採算事業の拡大から、メインバンクであるみずほフィナンシャルグループなど金融機関主導による経営再建の策定が急浮上した経緯があります。

その後、2014年4月23日に東京証券取引所第1部に上場しました。

事実上の前身会社である西武鉄道が有価証券報告書虚偽報告事件を受け、2004年12月17日に上場廃止して以来、約9年半ぶりの再上場となりました。

紆余曲折あり、今の西武ホールディングスがあるんですね。

僕にとっては、西武と言えば、池袋の西武百貨店のイメージです。

ただ、西武百貨店を運営する株式会社そごう・西武は、2023年8月まではセブン&アイ・ホールディングス傘下でしたが、2023年9月1日に同社が、アメリカの投資ファンドであるフォートレス・インベストメント・グループに2200億円で売却したため、現在はフォートレス・インベストメント・グループが株主となっています。

その以前から、実は西武ホールディングスとは資本関係は無くなっているようです。

現在は、全国の西武百貨店が次々と閉店に追いやられている状態です。

なんか寂しいですね〜。

とはいえ、ここでご紹介する西武ホールディングスは、西武鉄道や西武ライオンズ、伊豆箱根交通などを傘下に持つ企業であり、百貨店事業は手がけていません。

そんな西武ホールディングス(9024)の現在の社員数は22,844人です。

なお、比較対象は、ライバル企業でもある東武鉄道(9001)です。

併せて確認してみて下さい。

2. 西武ホールディングス(9024)の時価総額は?

西武ホールディングス(9024)の時価総額は 6,696億円です。(2024年時点)

時価総額ランクで言うと、Aランクです。

3. 西武ホールディングス(9024)の株価とPERと配当利回りは?

次に西武ホールディングス(9024)の株価とPER、配当利回りを見てみましょう。

株価:2,224円(2024年3月時点)

西武ホールディングス(9024)の株価は、2,224円です。

100株単位で売買できるので、約22万円から投資をすることができます。

日本株の中では普通の価格ですね。

PER:19.7倍(2024年3月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

西武ホールディングス(9024)の場合、PERは19.7倍です。

20倍近いので、どちらかというと割高です。

配当利回り:1.12%(2024年3月時点)

続いて、配当利回りです。

西武ホールディングス(9024)の場合、100株投資をしてもらえる配当は2,500円です。

配当利回りを計算すると、1.12%。

配当は少しはあるという感じです。

配当金の権利確定日は、毎年3月末日と9月末日です。

なお、西武ホールディングス(9024)の場合、株主優待として株主優待乗車証などがもらえます。

西武ホールディングス(9024)の株主優待については↓に詳しくまとめているので、併せてご覧下さい。

4. 西武ホールディングス(9024)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

再上場した直後の2015年4月に、上場来高値となる3,695円をつけました。

ただ、その後株価は低迷。

2020年8月には、上場来安値となる901円をつけました。

ただ、2023年末からは現在に至るまで上昇トレンドとなっています。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

2023年10月以降株価は右肩上がりで伸びています。

いいですね。

勢いを感じます。

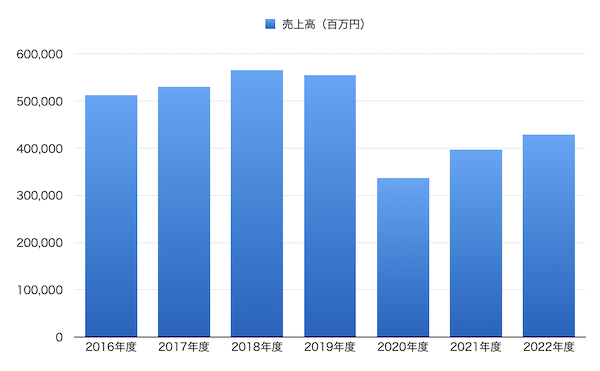

5. 西武ホールディングス(9024)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

うーん、あまり良くないですね。

コロナの影響で2020年度は大きく売上高を減らしましたが、直近もまだコロナ前の水準に戻せていません。

やや回復に時間がかかっている印象です。

ただ、この状況は東武鉄道(9001)と似ています。

ちなみに、西武ホールディングス(9024)の決算月は3月です。

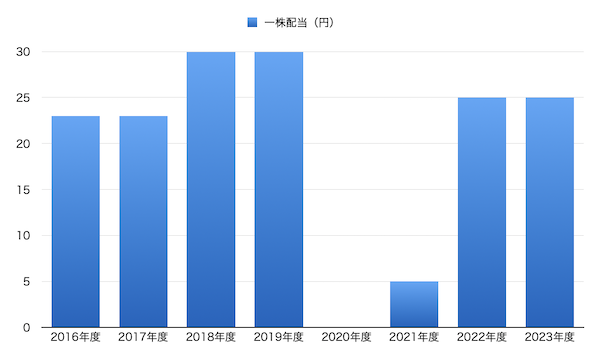

6. 西武ホールディングス(9024)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当もデコボコです。

2020年度はコロナの影響で無配となりました。

その後は復配していますが、まだコロナ前の水準にはなっていませんね。

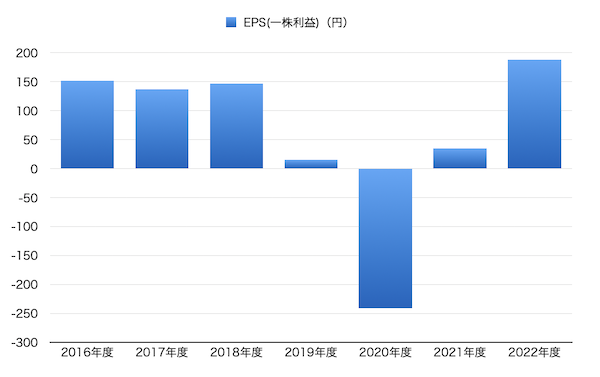

7. 西武ホールディングス(9024)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

うーん、ガチャガチャしていますね。

コロナの影響をもろに受けた2020年度はマイナスとなってしまっています。

ただ、その後回復し、直近はコロナ前の水準を上回っています。

今後に期待したいところです。

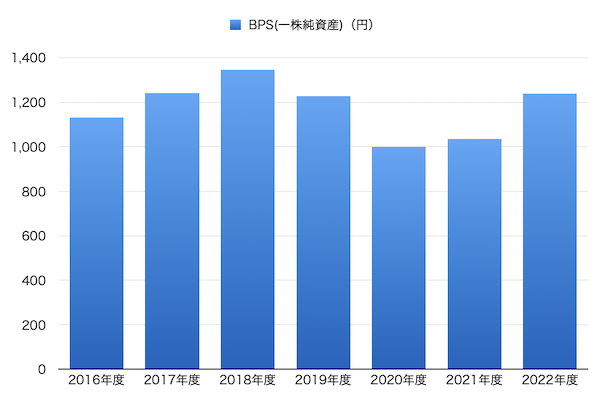

8. 西武ホールディングス(9024)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

うーん、BPSも理想とする右肩上がりとはなっていません。

ちなみに、この期間の年平均成長率(CAGR)は、1.49%です。

つまり、年間1.49%ずつこの会社は成長しているということを表しています。

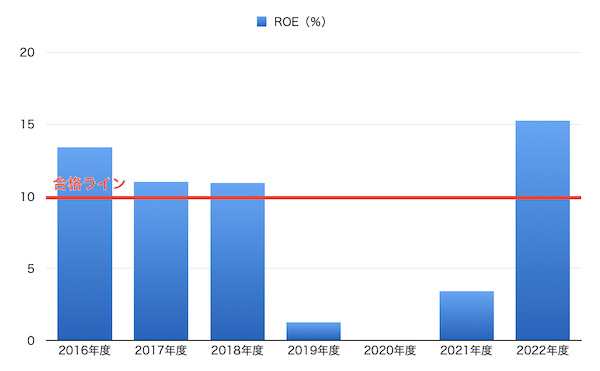

9. 西武ホールディングス(9024)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それでは西武ホールディングス(9024)のROE(自己資本利益率)を見てみましょう。

直近のROEは、15.24%です。

いいですね。

合格ラインをしっかりと超えてきています。

過去を見てもコロナ禍を除くと、安定して合格ラインを超えています。

東武鉄道(9001)は合格ラインを超えられていないので、比較すると、ROEという点は西武ホールディングス(9024)に軍配が上がりますね。

ちなみに、流動比率は0.26倍です。

こちらは1倍を下回っているので、心配です。

10. 西武ホールディングス(9024)の今後をまとめると

うーん、微妙ですね。

パッとしませんでした。

この数字では、正直投資をしたいとは思えません。

残念ですが、日本株の中にはもっといい銘柄がたくさんあります。

次に行きましょう。