気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、マツダ(7261)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. マツダ(7261)とは?

マツダ株式会社は、自動車及び同部品の製造・販売を事業としている、自動車メーカーです。

本社所在地は広島県安芸郡府中町。

2018年5月には日本国内生産累計5000万台を達成しました。

国内メーカーではトヨタ、日産に次ぐ3社目の達成となります。

2022年度の世界販売台数は110万台です。

元々、1920年にコルクを生産する「東洋コルク工業株式会社」として創業されたのが始まりでした。

その後、1927年以来「東洋工業株式会社」が正式社名でしたが、1984年5月1日にブランド名に合わせ「マツダ株式会社」に改称しました。

また、1979年以来フォードとの提携関係が長く、1996年5月には同社の傘下に入りプラットフォームや生産施設などの共有化が進められましたが、リーマン・ショック以降は、フォードの経営悪化もあり、2015年9月に完全にグループから独立。

2015年5月にはトヨタ自動車と中長期的な提携関係を結ぶことを発表し、2017年8月には業務資本提携を結ぶことで合意。

相互に500億円分ずつ株式を取得し、トヨタがマツダの第2位の大株主となりました。

その後、THS-Ⅱの供給や、EV開発会社と北米工場の共同設立など、両社は急速に距離を縮めています。

日経平均株価およびJPX日経インデックス400の構成銘柄の一つです。

そんなマツダ(7261)の現在の社員数は48,481人です。

まさに大企業ですね。

2. マツダ(7261)の時価総額は?

マツダ(7261)の時価総額は 7,939億円です。(2024年時点)

時価総額ランクで言うと、Aランクです。

3. マツダ(7261)の株価とPERと配当利回りは?

次にマツダ(7261)の株価とPER、配当利回りを見てみましょう。

株価:1,260円(2024年8月時点)

マツダ(7261)の株価は、1,260円です。

100株単位で売買できるので、約13万円から投資をすることができます。

日本株の中では比較的投資がし易い価格帯ですね。

PER:5.29倍(2024年8月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

マツダ(7261)の場合、PERは5.29倍です。

かなり割安な水準です。

いいですね。

配当利回り:4.76%(2024年8月時点)

続いて、配当利回りです。

マツダ(7261)の場合、100株投資をしてもらえる配当は6,000円です。

配当利回りを計算すると、4.76%。

高配当です。

いいですね。

低PERで高配当は僕の大好物です。

配当金の権利確定日は、毎年3月末日と9月末日です。

なお、マツダ(7261)の場合、株主優待はありません。

4. マツダ(7261)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

長期でみると、方向感ないですね。

ちなみに、上場来最安値は、2012年の455円です。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

うーん、直近は上値を切り下げながら推移しています。

あまり良くないですね。

5. マツダ(7261)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

コロナの影響で2020年度まで売上高を下げましたが、その後は回復し、直近はコロナ前の水準を上回っています。

いいですね。

ちなみに、マツダ(7261)の決算月は3月です。

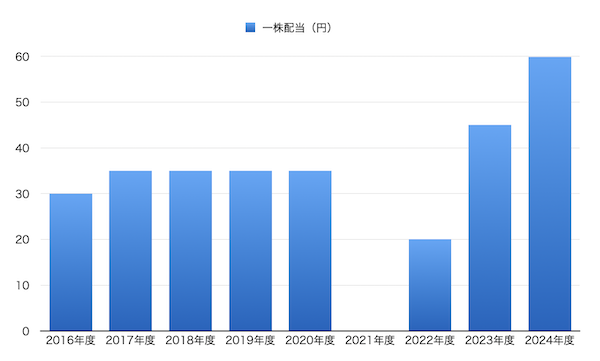

6. マツダ(7261)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当もコロナの影響をもろに受けた2020年度は無配となっていましたが、その後は復配し、直近はコロナ前の水準を上回りました。

今後も増配が期待できるかもしれません。

7. マツダ(7261)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

理想的な右肩上がりではありません。

特に、2020年度はマイナスとなってしまっています。

ただ、回復は早く、直近はコロナ前の水準を大きく超えました。

良いですね。

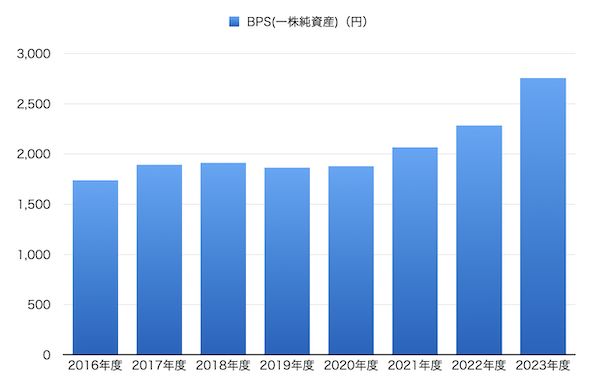

8. マツダ(7261)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSは堅調です。

ちなみに、この期間の年平均成長率(CAGR)は、6.81%です。

つまり、年間6.81%ずつこの会社は成長しているということを表しています。

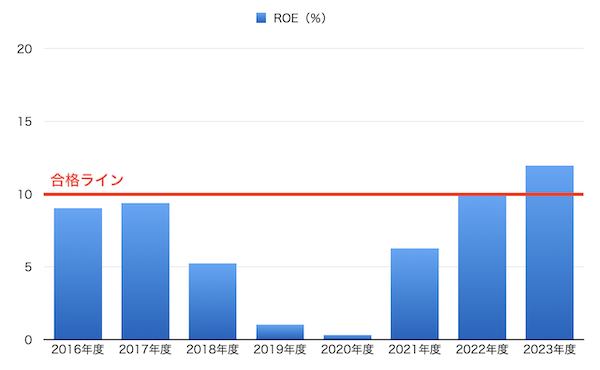

9. マツダ(7261)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではマツダ(7261)のROE(自己資本利益率)を見てみましょう。

直近のROEは、12.0%です。

合格ラインの10%をしっかりと超えています。

日本株の中では比較的優秀です。

いいですね。

ちなみに、流動比率は1.37倍です。

こちらは1倍を超えているので問題ありません。

10. マツダ(7261)の今後をまとめると

悪くないですね。

PERが割安で、配当もなかなかある方でした。

ただ決定打がなく、正直今すぐほしいとまでは思えませんでした。

気になった方はIRなどをチェックしてみて下さい。