気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、東京ガス(9531)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. 東京ガス(9531)とは?

東京ガス株式会社は、東京都港区に本社を置くガス会社です。

東京都心部とその隣接区域(関東地方1都6県の主要都市)をガス小売営業区域としています。

都市ガス事業者として世界最大、日本最大手で、大阪ガス、東邦ガス、西部ガスと並ぶ大手4大都市ガス事業者の一角を占めます。

ガス供給設備の保守管理、ガス空調設備の販売などを手がけています。

さらに発電事業にも従事しています。

また、不動産事業も手掛けています。

その他海外へ開発事業などへの出資を行っています。

ちなみに登記上の商号は「東京瓦斯株式会社」です。

東京証券取引所プライム・名古屋証券取引所プレミア市場上場。

証券コードは「9531」。

日経平均株価の構成銘柄の一つ。

そんな東京ガス(9531)の現在の社員数は15,963人です。

2. 東京ガス(9531)の時価総額は?

東京ガス(9531)の時価総額は 1.82兆円です。(2025年時点)

時価総額ランクで言うと、AAランクです。

3. 東京ガス(9531)の株価とPERと配当利回りは?

次に東京ガス(9531)の株価とPER、配当利回りを見てみましょう。

株価:4,778円(2025年4月時点)

東京ガス(9531)の株価は、4,778円です。

100株単位で売買できるので、約48万円から投資をすることができます。

高いですね。

最近では10万円以下から買える株が増えてきましたからね。

初心者にあまり優しくはない株ですね。

PER:25.9倍(2025年4月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

東京ガス(9531)の場合、PERは25.9倍です。

20倍を超えているので割高ですね。

配当利回り:1.67%(2025年4月時点)

続いて、配当利回りです。

東京ガス(9531)の場合、100株投資をしてもらえる配当は毎年8,000円です。

配当利回りを計算すると、1.67%。

うーん、悪くはないのですが、物足りないですね。

なお、東京ガス(9531)の場合、株主優待はありません。

4. 東京ガス(9531)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

バブル崩壊後、2007年と2015年に過去2回山を迎えています。

ただ、直近はその2つの山を越える伸びを見せています。

長期投資がしっかりと報われていますね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

2024年11月まではほぼ横ばいでしたが、その後は右肩上がりとなっています。

いいですね。

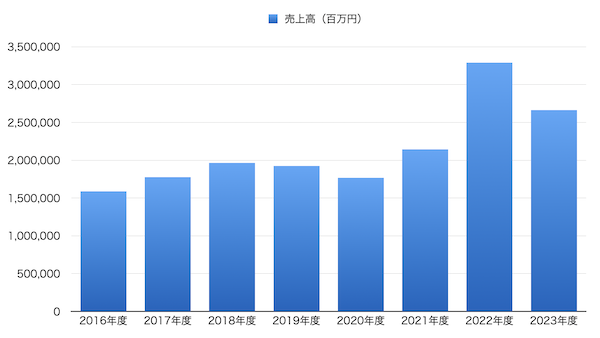

5. 東京ガス(9531)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

2021年度までは横ばいだったのですが、2022年度に大きく売上高を伸ばしています。

なお、これはロシアのウクライナ侵攻などによってLNGが世界的に高騰し、それに伴い販売価格も値上がりしたことが要因のようです。

そういう意味で言うと、この売上高は一過性のものと言えそうです。

実際に直近の2023年度は売上高を下げてしまっています。

ただ、2021年度の水準よりは高いので、悪くはないですね。

ちなみに、東京ガス(9531)の決算月は3月です。

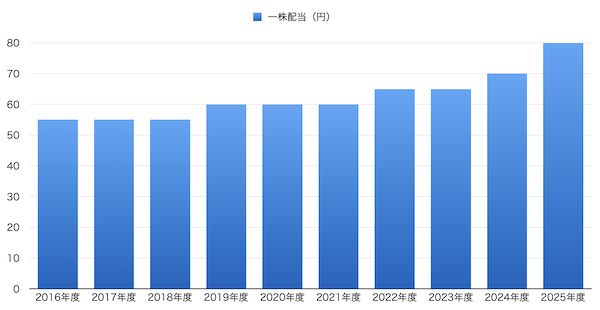

6. 東京ガス(9531)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当も少しづつですが上がっていますね。

ちなみに、東京ガスは直近の決算発表で、発行済み株式の12.2%、1130億円を上限とする自社株買いを実施すると発表しています。

株主還元をしっかりと考えてくれている企業だと言えそうです。

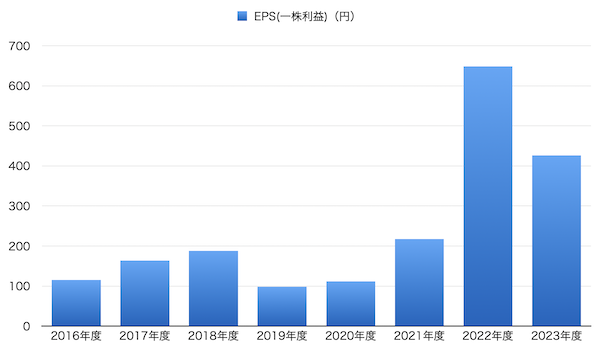

7. 東京ガス(9531)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

EPSの2022年度の伸びがすごいですね。

これは、ロシアのウクライナ侵攻などによってLNG価格が上がったものの、東京ガスは一定価格で買い取る長期契約を多く結んでおり、調達費を抑えられたということが要因です。

要するに、LNGの市場価格に対する調達費用のギャップがこの高EPSに繋がっているということなので、LNGの市場価格が落ち着けば自ずとEPSも下がることになります。

つまりは売上高と同じようにこれは一過性のものということです。

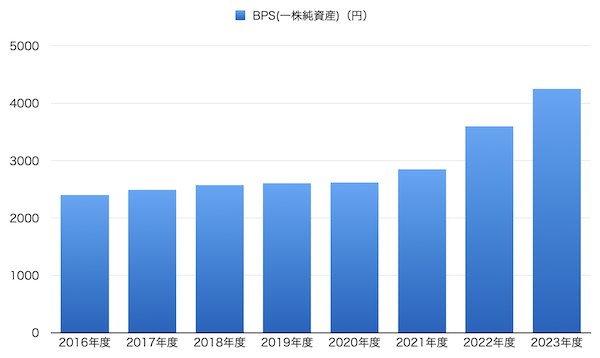

8. 東京ガス(9531)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSはしっかりと右肩上がりで伸ばせていますね。

良いですね。

ちなみに、この期間の年平均成長率(CAGR)は、8.51%です。

つまり、年間8.51%ずつこの会社は成長しているということを表しています。

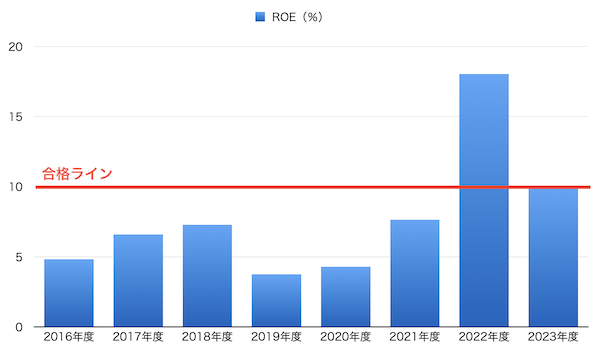

9. 東京ガス(9531)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それでは東京ガス(9531)のROE(自己資本利益率)を見てみましょう。

直近のROEは10.0%です。

合格ライン上ですね。

ただ、過去を見ると、10%以下の数字が並んでいます。

2022年度も含めて、直近はボーナス的な業績になったものの、元々は低ROEの企業です。

10. 東京ガス(9531)の今後をまとめると

インフラで安定して収益を残せる会社です。

ただ、直近の業績はロシアのウクライナ侵攻に起因するボーナス的な好業績となっています。

それに伴って株価が上がってきてしまっていることが気になります。

総合的に見ると長期投資として悪くはない銘柄だと思いますが、少なくてもPERが以前の水準に戻ってから投資をすることを考えた方がよさそうです。

気になる方は、IRなどチェックしてみて下さい。