気になる銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、みずほフィナンシャルグループ(8411)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. みずほフィナンシャルグループ(8411)とは?

株式会社みずほフィナンシャルグループは、日本の大手銀行持株会社です。

みずほ銀行、みずほ信託銀行、みずほ証券などの金融関係の企業からなります。

東証プライム市場およびニューヨーク証券取引所(NYSE)上場企業であり、日経平均株価およびTOPIX Core30、JPX日経インデックス400の構成銘柄の一つ。

第一勧業銀行、富士銀行、日本興業銀行およびその関連企業を合併・再編したことによって2000年に発足しました。

旧第一勧業銀行の源流企業は渋沢栄一が日本初の銀行として設立した第一国立銀行です。

「三菱東京UFJ銀行」「三井住友銀行」と並んで三大メガバンクの1つです。

2. みずほフィナンシャルグループ(8411)の時価総額は?

みずほフィナンシャルグループ(8411)の時価総額は 9.66兆円です。(2024年時点)

時価総額ランクで言うと、Sランクです。

日本の上場企業ではトップクラスですね。

3. みずほフィナンシャルグループ(8411)の株価とPERと配当利回りは?

次にみずほフィナンシャルグループ(8411)の株価とPER、配当利回りを見てみましょう。

株価:3,810円(2024年12月時点)

みずほフィナンシャルグループ(8411)の株価は、3,810円です。

100株単位で売買できるので、約38万円から投資をすることができます。

ちょっと高いですね。

これだとなかなか気軽に投資をしようとは思えません。

PER:11.8倍(2024年12月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

みずほフィナンシャルグループ(8411)の場合、PERは11.8倍です。

10倍近いので、割安と言えます。

メガバンクはどこもそうですが、PERが低いですね。

配当利回り:3.41%(2024年12月時点)

続いて、配当利回りです。

みずほフィナンシャルグループ(8411)の場合、100株の投資でもらえる配当は毎年13,000円です。

配当利回りを計算すると、3.41%。

良いですね。

高配当銘柄です。

なお、みずほフィナンシャルグループ(8411)は、株主優待はありません。

4. みずほフィナンシャルグループ(8411)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

最高値は2006年です。

そこからは大きく下落して、安値圏をうろついています。

ただ、直近はやや上向いてきたかなという感じです。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

他のメガバンクと同様に右肩上がりで上昇しています。

2024年8月に一度大きく下げましたが、その後再び上昇をしてきています。

力強さを感じるチャートですね。

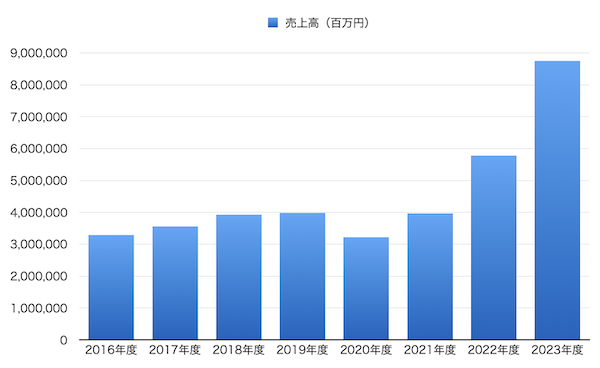

5. みずほフィナンシャルグループ(8411)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

右肩上がりですね。

特に直近の伸びがすごいです。

9兆円に届きそうな勢いですね。

この規模はさすがメガバンクといったところです。

ただ、三菱UFJフィナンシャルグループ(8306)と三井住友フィナンシャルグループ(8316)も同様に売上高を伸ばしています。

それらと比べてみても良いですね。

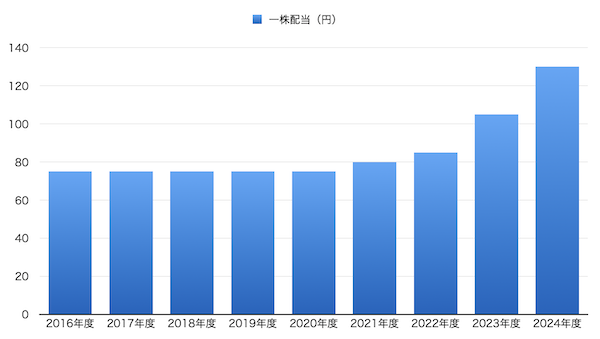

6. みずほフィナンシャルグループ(8411)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当も直近で連続して増配しています。

良いですね。

今後も増配が期待できます。

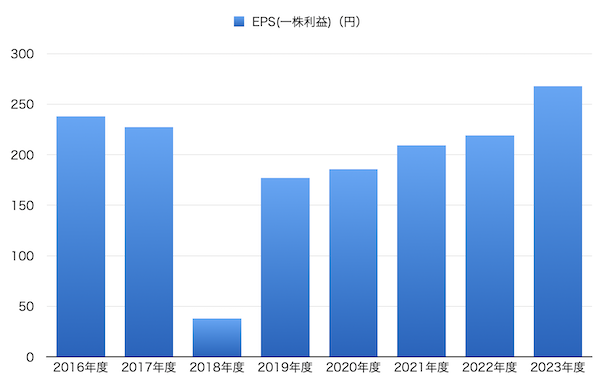

7. みずほフィナンシャルグループ(8411)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

こちらには、直近のEPSを棒グラフで示しました。

2018年度にはかなり下げましたが、その後はしっかりと右肩上がりで伸ばせています。

良いですね。

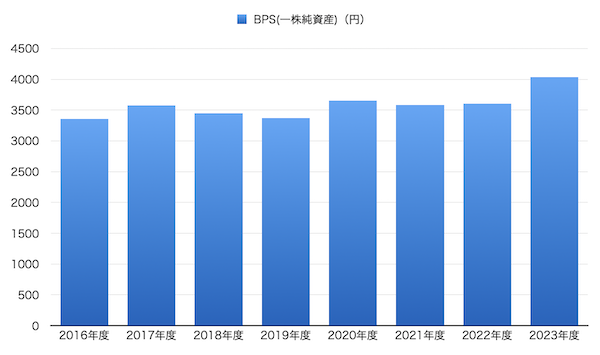

8. みずほフィナンシャルグループ(8411)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

こちらには、直近のBPSを棒グラフで示してみました。

ほぼ横ばいです。

右肩上がりでしっかりと株の価値を高められているわけではなさそうです。

ちなみに、この期間の年平均成長率(CAGR)は、2.66%です。

つまり、年間2.66%ずつこの会社は成長しているということを表しています。

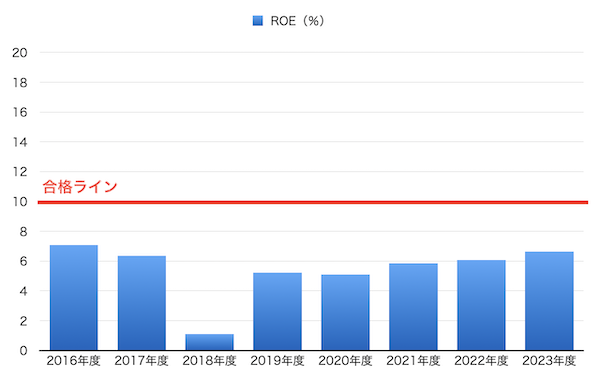

9. みずほフィナンシャルグループ(8411)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではみずほフィナンシャルグループ(8411)のROE(自己資本利益率)を見てみましょう。

直近のROEは6.64%です。

過去を見ても10%をずっと割っています。

全然良くないですね。

10. みずほフィナンシャルグループ(8411)の今後をまとめると

なんといってもみずほの魅力は、メガバンクで高配当銘柄という点です。

ただ、EPSなどの伸びはそこまで良くなかったです。

現在、株価が上がっていて、再度注目され始めている銀行株の1つですが、内容を見るとそこまで魅力的には感じませんでした。

株価が上がっているからといって今からエントリーすると、痛い目を見ることもあると思うので、是非しっかりと業績などを分析して慎重に判断してみて下さい。

少なくても、僕はメガバンクの中から1つ投資先を選べと言われたらみずほは選ばないかなと思います。

他のメガバンクについても分析をしていますので、併せて確認してみて下さい。

気になる方は、IRなどチェックしてみて下さい。