気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、ふくおかフィナンシャルグループ(8354)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. ふくおかフィナンシャルグループ(8354)とは?

株式会社ふくおかフィナンシャルグループは、福岡県福岡市中央区に2007年4月2日に設立された金融持株会社です。

略称はFFGですが、上場銘柄としては「ふくおかFG」を用いています。

2006年12月27日開催の福岡銀行と熊本ファミリー銀行の臨時株主総会で株式移転が決議。

その後翌年3月に金融庁の認可を受け、両社による共同の株式移転により新設の完全親会社となりました。

親和銀行(現・十八親和銀行)を2007年(平成19年)10月1日付けで完全子会社化した事により、総資産で地方銀行グループトップとなっています。

日経平均株価の構成銘柄の一つ。

そんなふくおかフィナンシャルグループ(8354)の現在の社員数は7,830人です。

2. ふくおかフィナンシャルグループ(8354)の時価総額は?

ふくおかフィナンシャルグループ(8354)の時価総額は 7,602億円です。(2024年時点)

時価総額ランクで言うと、Aランクです。

3. ふくおかフィナンシャルグループ(8354)の株価とPERと配当利回りは?

次にふくおかフィナンシャルグループ(8354)の株価とPER、配当利回りを見てみましょう。

株価:4,021円(2024年3月時点)

ふくおかフィナンシャルグループ(8354)の株価は、4,021円です。

100株単位で売買できるので、約40万円から投資をすることができます。

うーん、高いですね。

これだとなかなか気軽に手が出せませんね。

PER:12.3倍(2024年3月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

ふくおかフィナンシャルグループ(8354)の場合、PERは12.3倍です。

15倍以下なので、適正水準です。

配当利回り:2.86%(2024年3月時点)

続いて、配当利回りです。

ふくおかフィナンシャルグループ(8354)の場合、100株投資をしてもらえる配当は11,500円です。

配当利回りを計算すると、2.86%。

配当はいいですね。

高配当とまでは言えませんが、日本株の中では配当が多い方です。

配当金の権利確定日は、毎年3月末日と9月末日です。

なお、ふくおかフィナンシャルグループ(8354)の場合、株主優待として定期預金金利上乗せなど8つのメニューからサービスを選ぶことができます。

ふくおかフィナンシャルグループ(8354)の株主優待については、↓に詳しくまとめていますので、併せて御覧下さい。

4. ふくおかフィナンシャルグループ(8354)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

上場は2007年4月です。

実は、この時につけた株価を未だ超えられていません。

上場後、株価は一気に半分以下となってしまいました。

ただ、その後は凸凹しながらも、2020年以降現在に至るまでは右肩上がりで株価を伸ばせています。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

短期で見ると右肩上がりですね。

2023年11月は少し株価を下げましたが、12月以降は再び上昇に転じています。

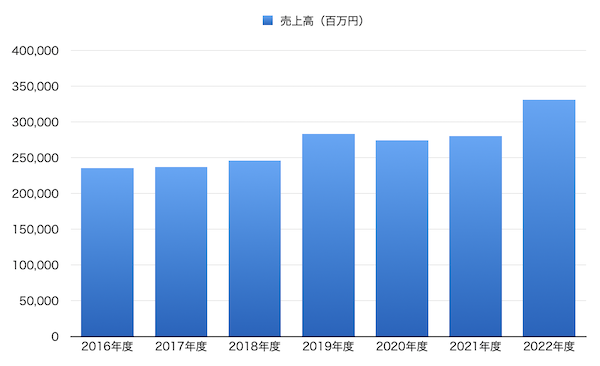

5. ふくおかフィナンシャルグループ(8354)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

いいですね。

比較的堅調に伸ばせています。

ちなみに、ふくおかフィナンシャルグループ(8354)の決算月は3月です。

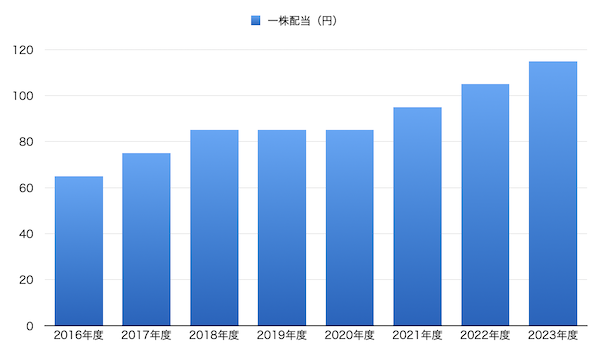

6. ふくおかフィナンシャルグループ(8354)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当も右肩上がりで増えていますね。

今後も増配が期待できそうです。

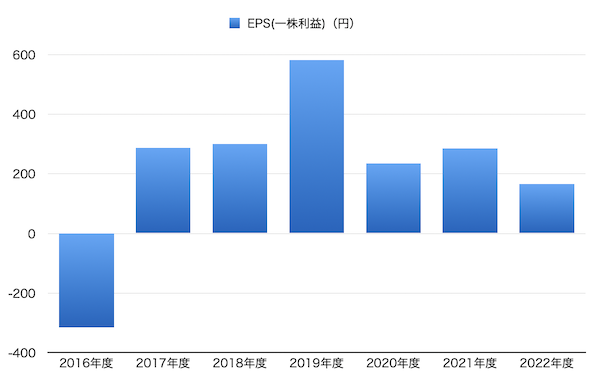

7. ふくおかフィナンシャルグループ(8354)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

EPSはデコボコですね。

良くないです。

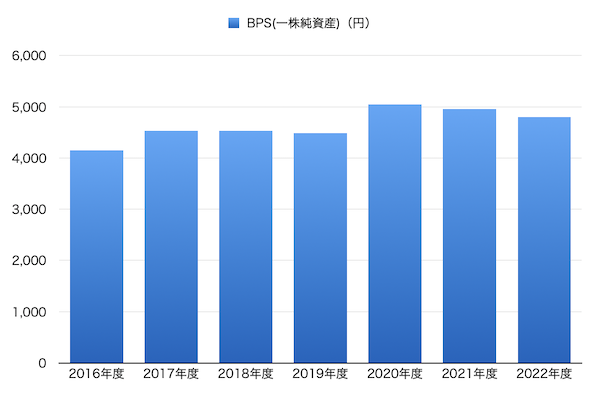

8. ふくおかフィナンシャルグループ(8354)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSは横ばいですね。

理想とする右肩上がりではありません。

ちなみに、この期間の年平均成長率(CAGR)は、2.46%です。

つまり、年間2.46%ずつこの会社は成長しているということを表しています。

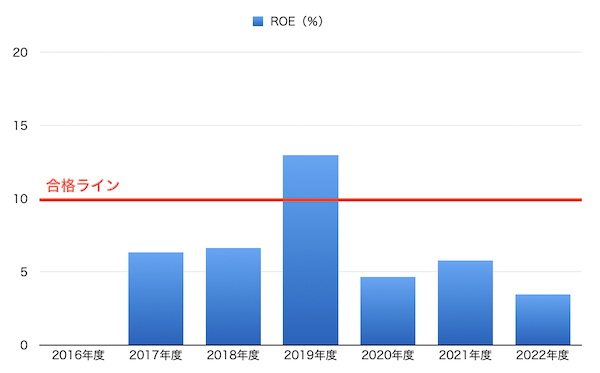

9. ふくおかフィナンシャルグループ(8354)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではふくおかフィナンシャルグループ(8354)のROE(自己資本利益率)を見てみましょう。

直近のROEは、3.46%です。

全然ダメですね。

合格ラインに全く届いていません。

まあ、銀行はどこもこんな感じなので、最初から期待はしていませんでした。

ちなみに、流動比率は4.87倍です。

こちらは1倍を大きく超えているので、全く問題ありません。

10. ふくおかフィナンシャルグループ(8354)の今後をまとめると

うーん、微妙ですね。

PERがそこまで高くないのと、配当がそこそこあるのは良かったのですが、各数字の伸びがイマイチでした。

正直、投資をしたいと思える要素はあまりありませんでしたね。

日本株の中にはもっといい光る銘柄がたくさんあるはずです。

次を探しに行きましょう。