気になる銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、ゆうちょ銀行(7182)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. ゆうちょ銀行(7182)とは?

株式会社ゆうちょ銀行は、東京都千代田区丸の内二丁目に本店、同区大手町二丁目に本社を置く普通銀行です。

愛称は「JP ゆうちょ銀行」(英通称はJP BANK)。

コーポレートカラーは「ゆうちょグリーン」。

郵政民営化にともない、2006年に準備会社として株式会社ゆうちょが設立されました。

2007年に株式会社ゆうちょ銀行に商号変更して発足。

2024年の貯金残高は192兆8007億円で、三菱UFJ銀行の預金残高約200兆0645億円に次いで国内2位の残高となっています。

なお、全国47都道府県すべてに店舗を有しているのはゆうちょ銀行とみずほ銀行のみだそうです。

2. ゆうちょ銀行(7182)の時価総額は?

ゆうちょ銀行(7182)の時価総額は 5.35兆円です。(2024年時点)

時価総額ランクで言うと、AAランクです。

3. ゆうちょ銀行(7182)の株価とPERと配当利回りは?

次にゆうちょ銀行(7182)の株価とPER、配当利回りを見てみましょう。

株価:1,494円(2024年12月時点)

ゆうちょ銀行(7182)の株価は、1,494円です。

100株単位で売買できるので、約15万円から投資をすることができます。

日本株の中では比較的手が届きやすい方ですね。

PER:13.5倍(2024年12月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

ゆうちょ銀行(7182)の場合、PERは13.5倍です。

15倍以下なので適正水準です。

どちらかというと割安ですね。

配当利回り:3.75%(2024年12月時点)

続いて、配当利回りです。

ゆうちょ銀行(7182)の場合、100株投資をしてもらえる配当は毎年5,600円です。

配当利回りを計算すると、3.75%。

良いですね。

高配当銘柄です。

なお、ゆうちょ銀行(7182)の場合、500株以上保有していると株主優待としてカタログがもらえます。

詳しくは↓をご確認ください。

4. ゆうちょ銀行(7182)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

上場してから下降トレンドが続いていましたが、2020年から反発し、上昇トレンドへと転換しています。

特に直近の動きは勢いを感じますね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

短期で見ると2024年9月までは右肩下がりでした。

ただ、その後は右肩上がりで株価を戻しています。

少し先が読みづらいチャートですね。

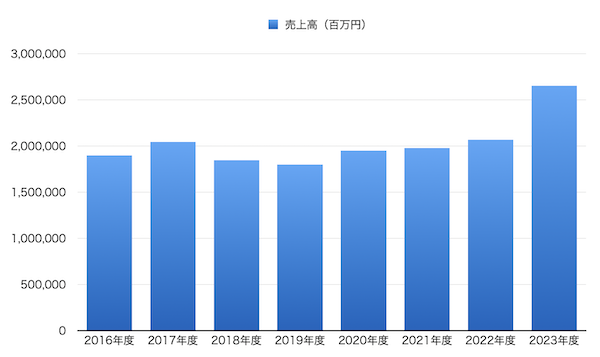

5. ゆうちょ銀行(7182)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

ここ最近はずっと横ばいだったのですが、直近大きく伸ばせています。

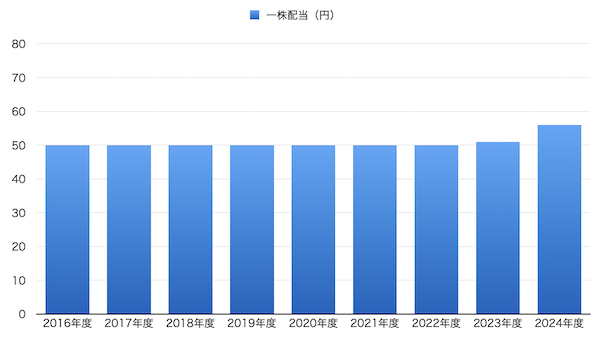

6. ゆうちょ銀行(7182)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

毎年のように増配しているイケイケの会社ではないですね。

ただ、逆に言うと今後も安定した配当が見込めるということだと思います。

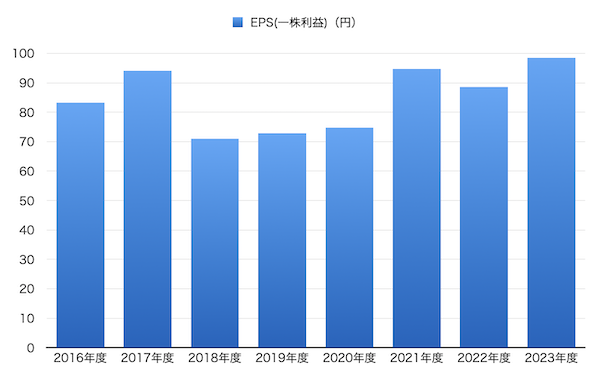

7. ゆうちょ銀行(7182)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

こちらには、直近のEPSを棒グラフで示しました。

EPSは微妙ですね。

長期投資の理想とする右肩上がりではありません。

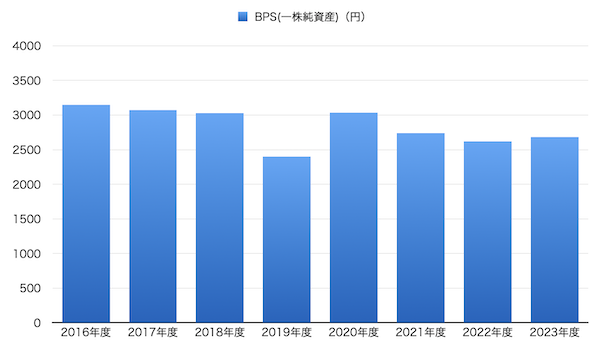

8. ゆうちょ銀行(7182)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSは右肩下がりです。

良くないですね。

ちなみに、この期間の年平均成長率(CAGR)は、-2.24%です。

つまり、年間2.24%ずつこの会社は衰退しているということを表しています。

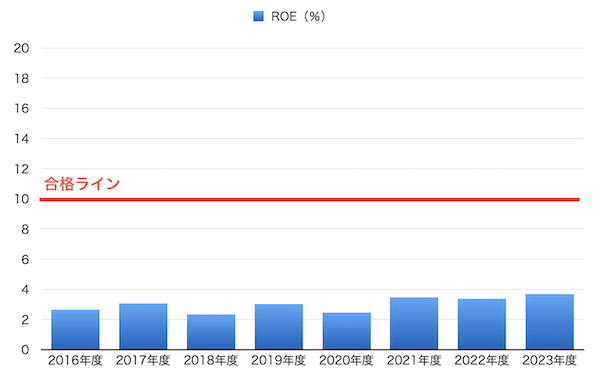

9. ゆうちょ銀行(7182)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それでは、ゆうちょ銀行(7182)のROE(自己資本利益率)を見てみましょう。

お、おう。。

直近のROEは3.68%です。

これでは話になりません。

ちなみに、流動比率は36.6%です。

100%を割っているのでかなり心配な数字です。

なお、実は東証プライムの基準は35%です。

実は、ゆうちょ銀行はプライム市場に上場しておきながら昨年度までこの基準を達成できていないという状況でした。

ゆうちょ銀の流通株式比率、売り出しでもプライム基準に届かず(出処:ロイター)

10. ゆうちょ銀行(7182)の今後をまとめると

全然よくないです。

良いのは配当だけ。

投資したいとは思えませんでした。

上でもご紹介したように2024年9月から株価は右肩上がりとなっています。

ただ、内容を見ると株価が上がる理由が全くわかりません。

こういう銘柄に配当目当てで投資をすると危険です。

しっかりと銘柄を見極める力をつけましょう。

気になる方は、IRなどチェックしてみて下さい。