気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、シマノ(7309)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. シマノ(7309)とは?

株式会社シマノは、大阪府堺市堺区に本社を置く、自転車部品と釣具の製造を主要な事業とするアウトドアスポーツメーカーです。

自転車部品と釣具の製造をその主要な事業とし、ロードバイク・マウンテンバイク・レース用自転車の機構部品としては世界最大となっています。

一般的には、シマノ(SHIMANO)というと、釣具メーカーとして有名だと思いますが、意外にも、多くの売上は自転車部品であり、自転車メーカーに販売されています。

なお、TOPIX Large70の構成銘柄の一つです。

そんなシマノの社員数は13,189人です。

2. シマノ(7309)の時価総額は?

シマノ(7309)の時価総額は 1.79兆円です。(2025年時点)

時価総額ランクで言うと、AAランクです。

3. シマノ(7309)の株価とPERと配当利回りは?

次にシマノ(7309)の株価とPER、配当利回りを見てみましょう。

株価:20,135円(2025年3月時点)

シマノ(7309)の株価は、20,135円です。

100株単位で売買できるので、約201万円から投資をすることができます。

200万円以上!

高いですね。

いわゆる値嵩株というやつです。

これだと、僕のような普通のサラリーマンにはなかなか気軽に投資をすることができません。

PER:25.3倍(2025年3月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

シマノ(7309)の場合、PERは25.3倍です。

20倍以上なので、割高です。

配当利回り:1.68%(2025年3月時点)

続いて、配当利回りです。

シマノ(7309)の場合、100株投資をしてもらえる配当は毎年33,900円です。

配当利回りを計算すると、1.68%。

少しはあるという感じですね。

配当金の権利確定日は、毎年6月末日と12月末日です。

なお、シマノ(7309)の場合、株主優待はありません。

4. シマノ(7309)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

いいですね。

右肩上がりで株価は伸びています。

しっかりと長期投資が報われていますね。

直近の高値は2021年です。

現在はそこから比べるとやや株価を落としています。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

2024年8月以降だんだんと下げてきてしまっています。

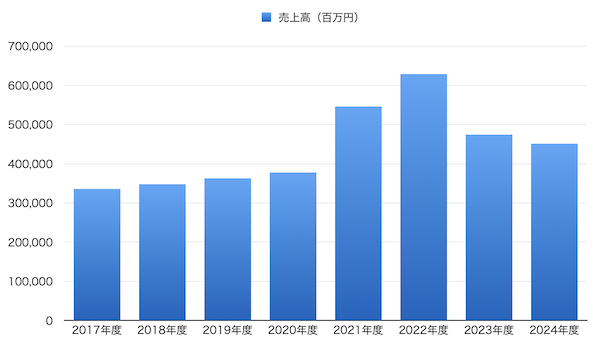

5. シマノ(7309)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

2022年度までは良かったのですが、直近はやや下げてしまっています。

ちなみに、シマノ(7309)の決算月は12月です。

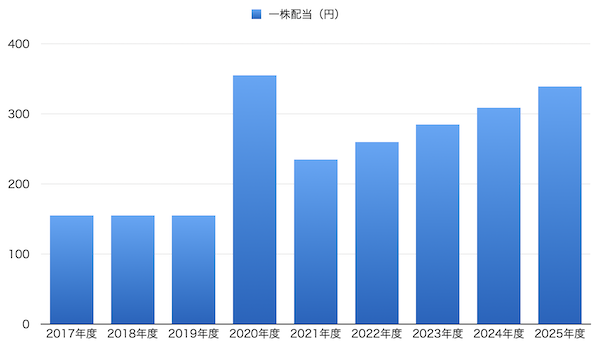

6. シマノ(7309)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

2020年度が飛び出していて、その後は一度減配となりましたが、2021年度から2025年度までは4期連続で増配となっています。

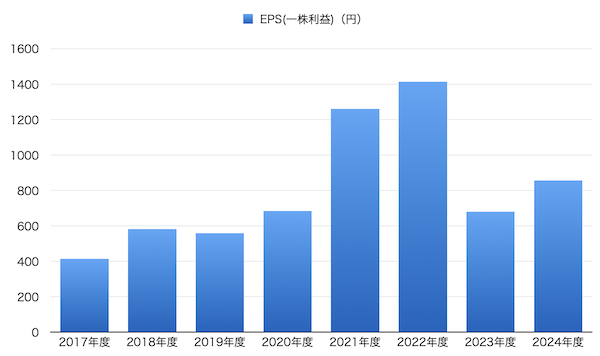

7. シマノ(7309)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

2022年度までは右肩上がりで伸ばせていたのですが、2023年度には大きく下げてしまいました。

直近はちょっとだけ回復してきましたね。

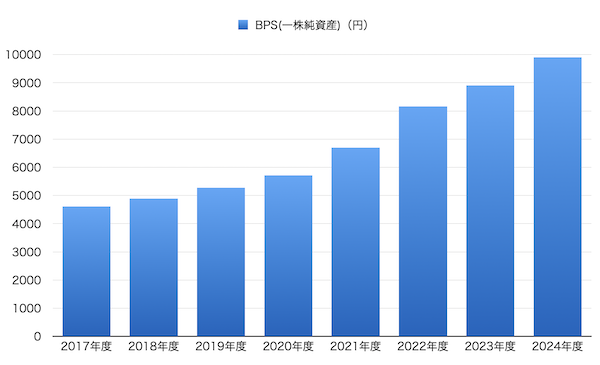

8. シマノ(7309)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSもキレイな右肩上がりです。

良いですね。

ちなみに、この期間の年平均成長率(CAGR)は、11.5%です。

つまり、年間11.5%ずつこの会社は成長しているということを表しています。

素晴らしいですね。

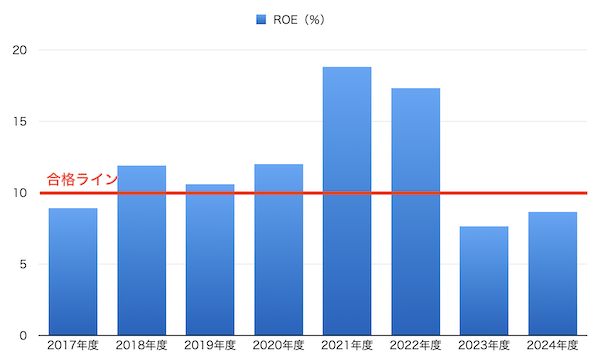

9. シマノ(7309)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではシマノ(7309)のROE(自己資本利益率)を見てみましょう。

直近のROEは8.65%です。

合格ラインを超えられていません。

ただ、過去を見ると安定して合格ラインを超えられているので、今後に期待ですね。

10. シマノ(7309)の今後をまとめると

BPSの伸びなどは良かったですね。

ただ、その分PERが割高なのが気になりました。

あとは、ちょっと必要投資額が高すぎますよね。

200万円オーバーはさすがに僕のような普通のサラリーマンには手が出せません。

ただ、最近はこういった値がさ株が株式分割を行なって、投資がし易くなっている例が多々あります。

そうなることを期待して、今後もウォッチしていきたいと思います。

気になる方は、IRなどチェックしてみて下さい。