気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、イビデン(4062)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. イビデン(4062)とは?

イビデン株式会社は、プリント配線板やパッケージ基板の製造を手掛けるほか、自動車用などのセラミックス製品製造を主業とする電子部品メーカーです。

プリント配線板・パッケージ基板のトップメーカー。

1912年に揖斐川での電源開発を目的として「揖斐川電力」という社名で設立されたのが始まりです。

開業初期から電力会社としての側面を持ちつつも自社の水力発電を活かして兼営の工業部門を拡大。

太平洋戦争下の戦時統制で電気供給事業を手放し、次いで1970年代のオイルショックを機に主業を電気炉工業から電子部品製造へと移しました。

1982年より現社名を称します。

トヨタグループ、特に豊田自動織機との関わりが深く、協豊会(トヨタ自動車の部品サプライヤーの任意団体)の一員です。

なお、2017年には、デンソーとの資本業務提携を発表しました。

また、インテルをはじめとする半導体メーカー各社にインターポーザなど半導体パッケージを供給しています。

そんなイビデン(4062)の現在の社員数は12,958人です。

意外と(と言うと失礼かもしれませんが・・・)大企業なんですね。

2. イビデン(4062)の時価総額は?

イビデン(4062)の時価総額は 5,977億円です。(2024年時点)

時価総額ランクで言うと、Aランクです。

3. イビデン(4062)の株価とPERと配当利回りは?

次にイビデン(4062)の株価とPER、配当利回りを見てみましょう。

株価:4,278円(2024年8月時点)

イビデン(4062)の株価は、4,278円です。

100株単位で売買できるので、約43万円から投資をすることができます。

うーん、ちょっと高いですね。

ただ、これでも一時期と比べるとかなり安くなりました。

PER:23.0倍(2024年8月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

イビデン(4062)の場合、PERは23.0倍です。

20倍を超えているので割高ですね。

それだけ人気がある企業だということでしょうか。

配当利回り:0.94%(2024年8月時点)

続いて、配当利回りです。

イビデン(4062)の場合、100株投資をしてもらえる配当は4,000円です。

配当利回りを計算すると、0.94%。

かなり少ないですね。

配当はおまけくらいに思っておいた方がよさそうです。

配当金の権利確定日は、毎年3月末日と9月末日です。

なお、イビデン(4062)の場合、株主優待はありません。

4. イビデン(4062)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

すごいチャートですね。

まるでジェットコースターのようです。

上場来高値は2007年につけた10,570円。

その後、2008年には1,000円台にまで下がってしまっています。

2019年からは上昇トレンドとなっており、2019年の年初から見ると、直近のピーク時点では株価が3倍以上になったことになります。

ただ、その後は再び下落してしまっています。

なかなか値動きが激しい銘柄ですね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

短期で見ると、下降トレンドとなってしまっているように見えます。

なかなか厳しいですね。

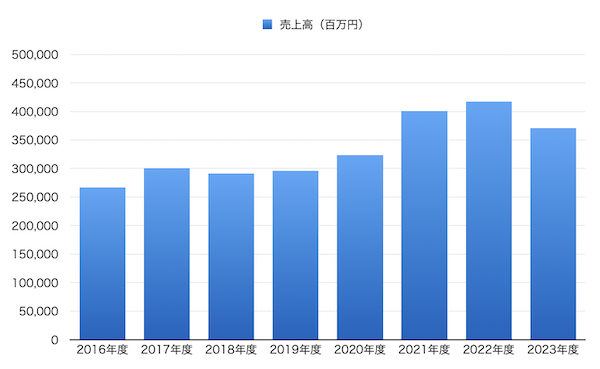

5. イビデン(4062)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

比較的堅調です。

ただ、直近は売上高連続更新とはいきませんでした。

ちなみに、イビデン(4062)の決算月は3月です。

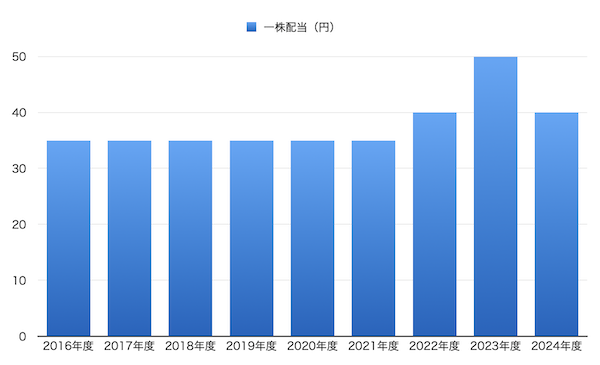

6. イビデン(4062)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当はしばらく1株あたり35円が続いていたのですが、直近2年間は増配が続いています。

ただ、直近は再び減配となりました。

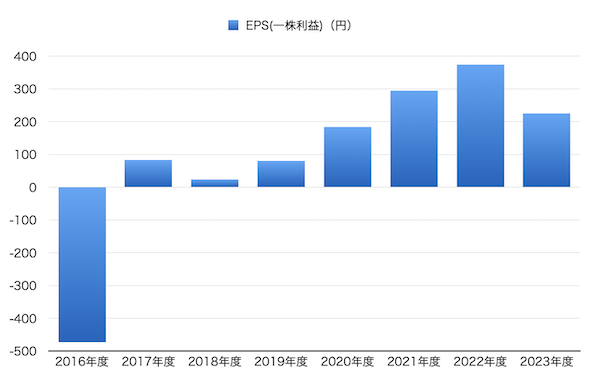

7. イビデン(4062)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

2016年度は赤字となってしまっていましたが、その後は順調に回復し、EPSは右肩上がりで推移しています。

ただ、こちらも、直近の2023年度は下げてしまっています。

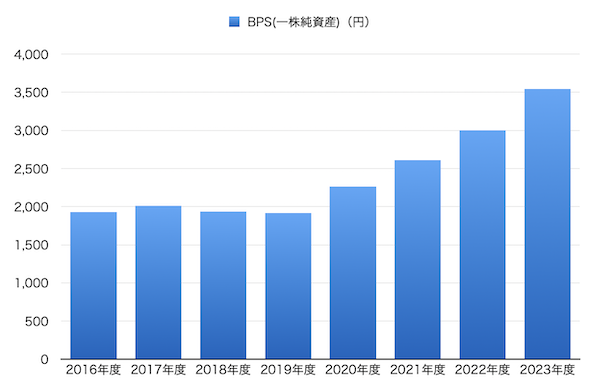

8. イビデン(4062)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSは2019年度までは横ばいでしたが、直近4年間は右肩上がりで伸ばせています。

良いですね。

ちなみに、この期間の年平均成長率(CAGR)は、9.09%です。

つまり、年間9.09%ずつこの会社は成長しているということを表しています。

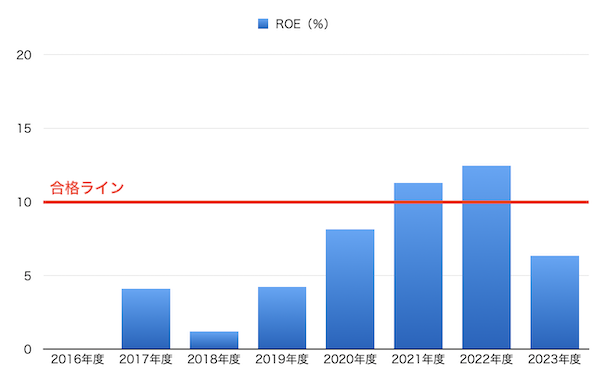

9. イビデン(4062)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではイビデン(4062)のROE(自己資本利益率)を見てみましょう。

直近のROEは、6.36%です。

合格ラインの10%を超えられていません。

ただ、過去を見ると、超えられている年もあるので、今後に期待ですね。

ちなみに、流動比率は2.03倍です。

こちらは1倍を超えているので問題ありません。

10. イビデン(4062)の今後をまとめると

悪くはないです。

特にBPSの伸びは評価できるポイントです。

その他の指標も直近数年間は数字を伸ばせています。

ただ、決め手に欠けるというのが正直なところです。

PERは高いですし、配当利回りも低いので、今後PERがもう少し下がって、さらに配当がもう少し増えてもらえると、検討してもいいかなと思えてきます。

優良銘柄ではあると思うので、今後もウォッチしていきたいと思います。

気になった方はIRなどをチェックしてみて下さい。