気になる銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、キヤノン[Canon](7751)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. キヤノン[Canon](7751)とは?

キヤノン株式会社は、東京都大田区に本社を置く、カメラ・ビデオをはじめとする映像機器、プリンタ、複写機をはじめとする事務機器、デジタルマルチメディア機器や半導体・ディスプレイ製造装置などを製造する日本の大手精密機器メーカーです。

芙蓉グループに属し、東証プライムおよびニューヨーク証券取引所に上場しています。

日経平均株価およびTOPIX Large70の構成銘柄の一つでもあります。

キャノンとよく呼ばれていますが正確には、キ「ヤ」ノンです。

そして、経営上の特徴は1949年の上場以来、年間での赤字は一度もないとのこと。

素晴らしいですね。

投資をするならば、こういった企業に投資をしたいものです。

2. キヤノン[Canon](7751)の時価総額は?

キヤノン[Canon](7751)の時価総額は4.56兆円です。(2024年時点)

時価総額ランクで言うと、AAランクですね。

3. キヤノン[Canon](7751)の株価とPERと配当利回りは?

次にキヤノン[Canon](7751)の株価とPER、配当利回りを見てみましょう。

株価:4,740円(2024年9月時点)

キヤノン[Canon](7751)の株価は、4,740円です。

100株単位で売買できるので、約47万円から投資をすることができます。

少し高いですね。

これだとなかなか気軽に投資できません。

PER:13.9倍(2024年9月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

キヤノン[Canon](7751)の場合、PERは13.9倍です。

PERは15倍以下なので適正ラインです。

配当利回り:3.17%(2024年9月時点)

続いて、配当利回りです。

キヤノン[Canon](7751)の場合、100株分投資をしてもらえる配当は、年間15,000円です。

利回りを計算すると、3.17%。

良いですね。

3%を超えているので、日本株の中では高配当銘柄の部類に入ると思います。

なお、キヤノン[Canon](7751)の配当確定日は、期末配当が12月末日、中間配当が6月末日です。

株主優待はありません。

4. キヤノン[Canon](7751)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

過去の長期の株価をみると、ピークは2007年で7,230円でした。

その後は大きく下落、ピーク時の半値以下にまで下がりその後はレンジの動きが続いています。

結構値動きは激しいですね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

短期で見ると上昇トレンドです。

良いですね。

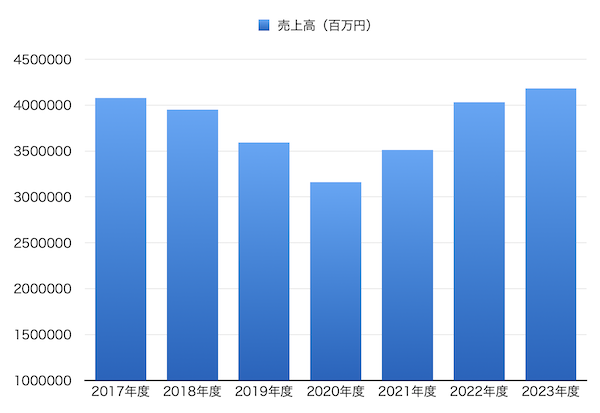

5. キヤノン[Canon](7751)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高の推移を棒グラフで示しました。

2020年度まで下落していましたが、その後は上昇に転じています。

2022年度には、2017年度以来初めて売上高4兆円を超えました。

直近もさらに伸ばせています。

さすがですね。

根強いです。

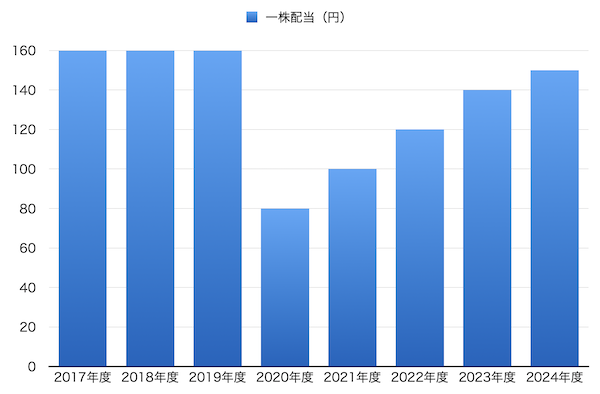

6. キヤノン[Canon](7751)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

2020年に大きく減配となりましたが、その後は増配を繰り返しています。

元の水準まであと一歩ですね。

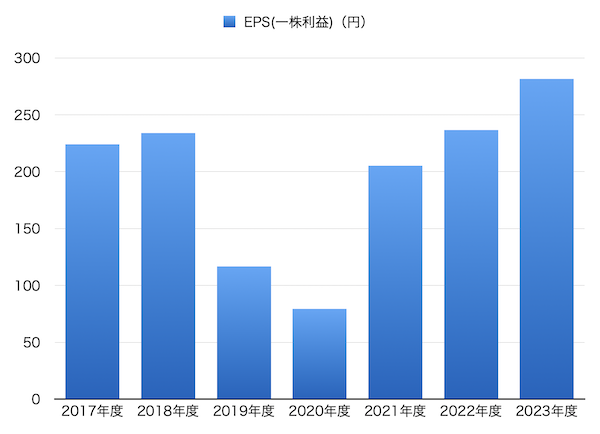

7. キヤノン[Canon](7751)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

こちらには、直近のEPSの推移を棒グラフで示しました。

2019年度、2020年度と下落していますが、その後は上昇に転じています。

EPSも売上高と同じような動きですね。

ただ、逆に言うと、売上高の増加をしっかりと利益の増加に繋げられていると言えそうです。

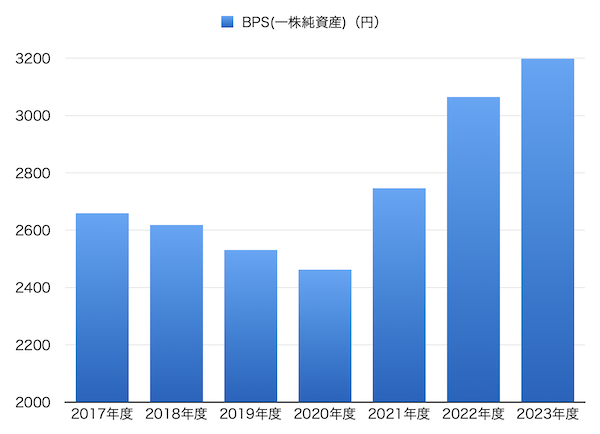

8. キヤノン[Canon](7751)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

こちらには、直近のBPSの推移を棒グラフで示してみました。

BPSも2020年度までは下げましたが、その後は上昇しています。

力強いですね。

コロナショックを経てもなお成長を続けています。

ちなみに、この期間の年平均成長率(CAGR)は、4.16%です。

つまり、コロナ禍での下げを含めても年間4.16%ずつこの会社は成長し続けたということを表しています。

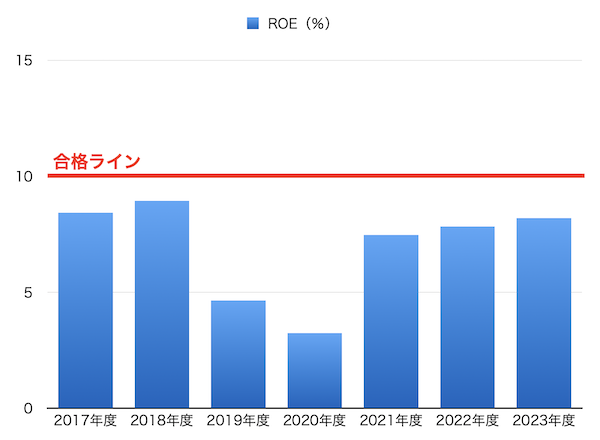

9. キヤノン[Canon](7751)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではキヤノン[Canon](7751)のROE(自己資本利益率)を見てみましょう。

ROEは直近8.2%です。

良くないですね。

直近を見ても、一度も10%を超えたことがありません。

このROEの低さは、一般的な日本株です。

10. キヤノン[Canon](7751)の今後をまとめると

悪くはないですね。

配当がそこそこあるのは魅力でした。

また、各指標を見ると、コロナの影響で2019年度、2020年度に下落しているものの、直近の3年間は上昇しており、企業としての力強さを感じました。

ただ、前回の分析では、「今後の動向次第では、自信を持って投資をしたいと思えるようになるかもしれません。」と書きましたが、すでに株価が上昇しており、現在では割安水準は抜けて、適正水準となってしまっています。

焦って今から投資をするほどの状況でもないかなと思いました。

とはいえ、日本を代表する企業です。

気になる方は是非チェックしてみて下さい。