気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、東ソー(4042)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

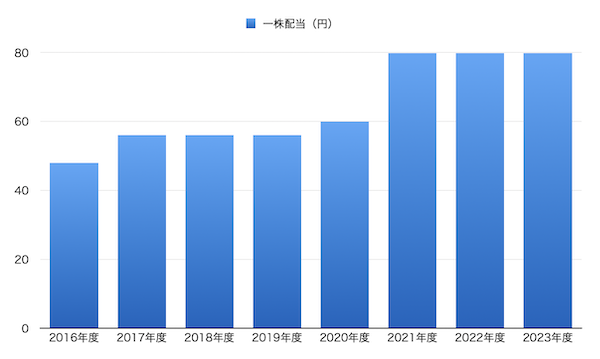

6.一株配当

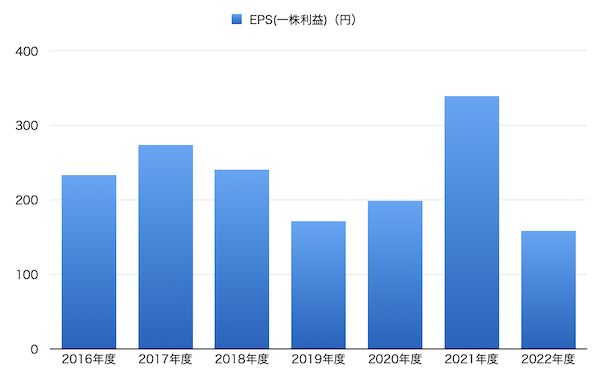

7.EPS(1株あたりの利益)→とくに大事

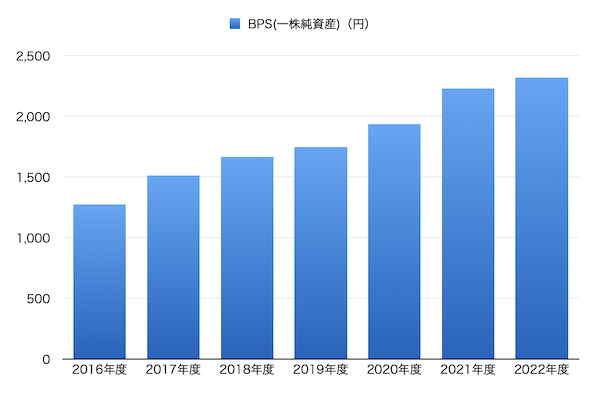

8.BPS(1株あたりの純資産)→とくに大事

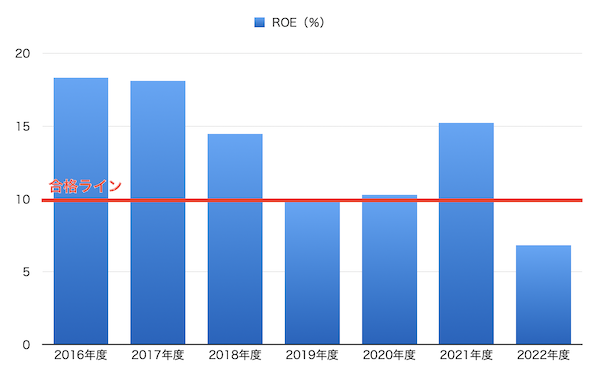

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. 東ソー(4042)とは?

東ソー株式会社は、日本の大手総合化学メーカーです。

苛性ソーダ、塩化ビニルモノマー(VCM)、ポリウレタンといった「ビニル・イソシアネート・チェーン」事業に加え、石油化学事業(オレフィン、ポリエチレン、合成ゴム等)や機能商品事業(無機・有機ファイン製品、計測・診断製品、スパッタリングターゲット、電解二酸化マンガン、ジルコニアセラミックス、石英ガラスなど)をコアとして事業展開を行っています。

山口県の南陽事業所は、単一工場としては日本最大規模となる敷地面積(300万m2)と自家発電設備(825,000kW)を有し、周南コンビナートの中核をなしています。

ちなみに、東ソーの企業メッセージは「明日のしあわせを化学する」です。

かっこいいですね。

そんな東ソー(4042)の現在の社員数は14,266人です。

2. 東ソー(4042)の時価総額は?

東ソー(4042)の時価総額は 6,605億円です。(2024年時点)

時価総額ランクで言うと、Aランクです。

3. 東ソー(4042)の株価とPERと配当利回りは?

次に東ソー(4042)の株価とPER、配当利回りを見てみましょう。

株価:2,074円(2024年4月時点)

東ソー(4042)の株価は、2,074円です。

100株単位で売買できるので、約27万円から投資をすることができます。

日本株の中では一般的な価格帯です。

PER:11.2倍(2024年4月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

東ソー(4042)の場合、PERは11.2倍です。

10倍近いので、どちらかというと割安です。

配当利回り:3.86%(2024年4月時点)

続いて、配当利回りです。

東ソー(4042)の場合、100株投資をしてもらえる配当は8,000円です。

配当利回りを計算すると、3.86%。

結構ありますね。

日本株の中ではかなり高配当な方です。

配当金の権利確定日は、毎年3月末日と9月末日です。

なお、東ソー(4042)の場合、株主優待はありません。

4. 東ソー(4042)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

結構株価の動きが激しいですね。

上場来高値は2017年11月につけた2,733円。

その後大きく下落しますが、直近は少しずつ株価を上げてきています。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

短期で見ると右肩上がりで推移しています。

ただ、途中何度か大きめな下げに見舞われています。

株主は精神力が試されそうですね。

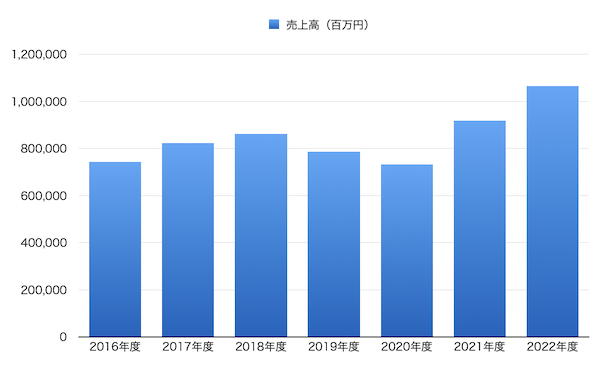

5. 東ソー(4042)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

2020年度にはやや落ち込みましたが、その後はしっかりと売上高を伸ばせています。

ちなみに、東ソー(4042)の決算月は3月です。

6. 東ソー(4042)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当も定期的に増配されていますね。

今後も増配が期待できそうです。

7. 東ソー(4042)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

EPSはデコボコしていますね。

うーん、良くないですね。

特に直近の下げが気になりますね。

この下げは、クロル・アルカリ事業の不振によるもののようです。

クロル・アルカリ産業は、一定の割合で生産される一方で、需要はその割合と連動するわけではないために生産量の調整が難しいみたいですね。

塩ビ樹脂材料やセメントを手がけるクロル・アルカリ事業は通期で赤字に。

自家発電やセメントの焼成工程に使う石炭価格の高騰や、塩ビ市況の悪化が利益を圧迫する。

全体では増収減益。

24年3月期は石油化学品の出荷増やクロル・アルカリ事業の収益改善で増益となる見込み。

(出処:日経新聞)

8. 東ソー(4042)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSはキレイな右肩上がりで伸ばせていますね。

ちなみに、この期間の年平均成長率(CAGR)は、10.5%です。

つまり、年間10.5%ずつこの会社は成長しているということを表しています。

素晴らしいです。

9. 東ソー(4042)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それでは東ソー(4042)のROE(自己資本利益率)を見てみましょう。

直近のROEは、6.81%です。

合格ラインを超えられていません。

ただ、過去を見ると、結構高い数字が並んでいるので、元々は高PER体質だと言えると思います。

ちなみに、流動比率は2.38倍です。

こちらは1倍を上回っているので問題ありません。

10. 東ソー(4042)の今後をまとめると

うーん、微妙ですね。

高配当、低PERという点と、BPSの伸びは良かったです。

ただ、EPSが安定していないというのが少し気になりました。

事業として、需要の変化に対応しづらいもののようなので、それが利益が安定しない理由だと思います。

こういった銘柄は、少し投資するのに躊躇してしまいますよね。

個人的には、すぐに投資をしたいとは思えませんでした。

気になる方は四季報などで詳細チェックしてみて下さい。