気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、ローム(6963)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. ローム(6963)とは?

ローム株式会社は、京都府京都市右京区に本社を置く電子部品メーカーです。

おもな製品はLSI、トランジスタ、ダイオード、LED、抵抗器。

創業者である佐藤研一郎が立命館大学在学時に考案した炭素皮膜抵抗の特許を元に創業。

社名のROHM(R:抵抗 Ohm:抵抗を示す単位)はそこに由来するそうです。

その後、大規模集積回路の製造を手がけ始め、現在は様々な機能を顧客の要望に応じてLSI上に集積するカスタムLSIが主力となっています。

取引きの主体である大証では一定の出来高を維持しており、技術者よりも投資家の間で有名なメーカーです。

日本のカスタムLSI市場を席巻するほどの企業であり、日本の集積回路のトップシェアを誇っていますが、ロゴなどは製品上に表示しておらず(一部の技術者の間では製品番号がBD、BU、BHで始まるLSIはローム製である事が知られている)、一般向けのアピール(広告など)をほとんど行っていないため、地元の京都を除くと比較的知名度は低いのが現状です。

最近はびわ湖毎日マラソンやひろしま男子駅伝のゼッケンスポンサーを務めるようになり、社名の認知度上昇に大きく貢献しました。

びわ湖毎日マラソンにおいてロームは大会事業費のおよそ半分を担うほどであったが、いずれも2009年の大会を最後に撤退しています。

そんなローム(6963)の現在の社員数は23,401人です。

2. ローム(6963)の時価総額は?

ローム(6963)の時価総額は 8,244億円です。(2024年時点)

時価総額ランクで言うと、AAランクです。

3. ローム(6963)の株価とPERと配当利回りは?

次にローム(6963)の株価とPER、配当利回りを見てみましょう。

株価:2,178円(2024年6月時点)

ローム(6963)の株価は、2,178円です。

100株単位で売買できるので、約22万円から投資をすることができます。

少し高いですが、日本株の中では一般的な価格だと思います。

PER:60.1倍(2024年6月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

ローム(6963)の場合、PERは60.1倍です。

60倍を超えているので、かなり割高ですね。

配当利回り:2.30%(2024年6月時点)

続いて、配当利回りです。

ローム(6963)の場合、100株投資をしてもらえる配当は毎年5,000円です。

配当利回りを計算すると、2.30%。

日本株の中では普通です。

配当金の権利確定日は、毎年3月末日と9月末日です。

なお、ローム(6963)の場合、株主優待はありません。

4. ローム(6963)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

2000年に急上昇して、その後大きく崩れています。

典型的なITバブル銘柄ですね。

その後緩やかに下げたのですが、2012年から流れが変わり、その後は比較的堅調に推移しています。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

完全に右肩下がりのチャートですね。

良くないですね。

まだまだ下げそうです。

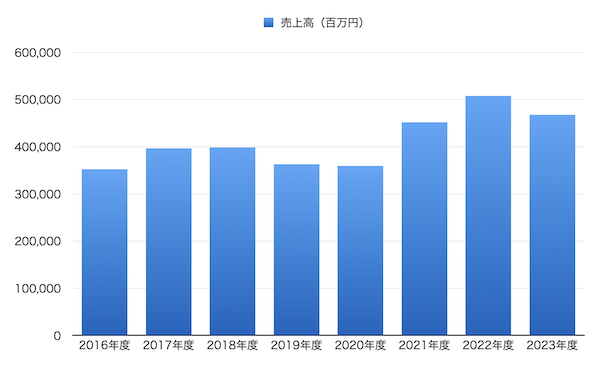

5. ローム(6963)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

うーん、デコボコしていますね。

理想とする右肩上がりではありません。

ちなみに、ローム(6963)の決算月は3月です。

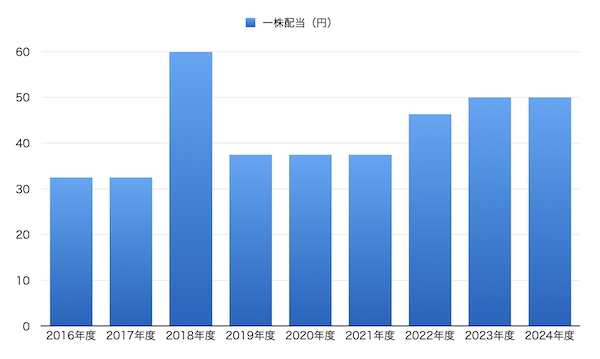

6. ローム(6963)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当は右肩上がりで増えています。

2018年度は飛び抜けて高い配当となっていますが、これは創業60周年記念配当が含まれているので、それを除くと、しっかりと右肩上がりで配当が増えていることになります。

いいですね。

今後も増配が期待できそうです。

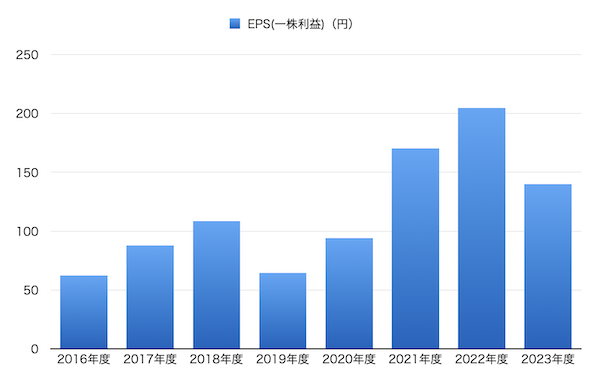

7. ローム(6963)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

いいですね。

比較的堅調です。

2018年からの4年間でEPSが倍になっているのはすごいですね。

ただ、直近は前年に対してやや下げてしまっています。

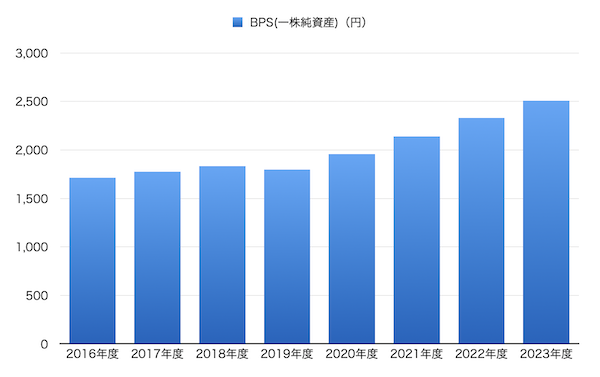

8. ローム(6963)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSはキレイな右肩上がりです。

いいですね。

ちなみに、この期間の年平均成長率(CAGR)は、5.59%です。

つまり、年間5.59%ずつこの会社は成長しているということを表しています。

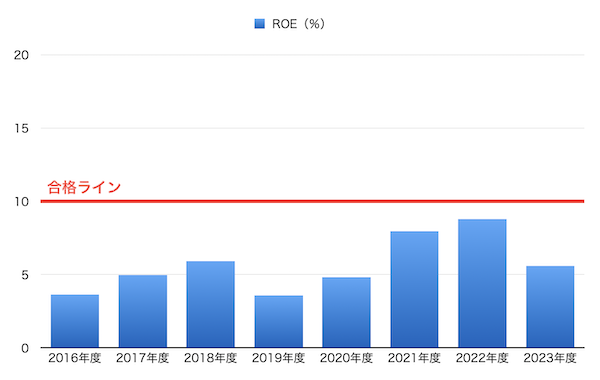

9. ローム(6963)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではローム(6963)のROE(自己資本利益率)を見てみましょう。

直近のROEは、5.58%です。

合格ラインの10%には届いていません。

過去を見ても、低いROEです。

とはいえ、ほとんどの日本株はこんなものです。

ただ、もう少し頑張ってもらいたいですね。

最後に流動比率は5.0倍です。

こちらは1倍を大きく超えているので全く問題ありません。

10. ローム(6963)の今後をまとめると

判断が難しい「わからない」銘柄です。

ROEは低いですが、EPSやBPSの伸びはわるくありません。

流動比率は5.0倍もあり、財務の堅牢さも伺えます。

ウォーレン・バフェットは「わからない」ものには投資をしないスタイルを貫いていました。

僕にとってはこの銘柄は「わからない」です。

なので現時点で投資をしたいとは思えませんでした。

ただ、わるくはない銘柄のため、気になる方もいると思います。

その場合は四季報やIRなどで詳細をチェックしてみて下さい。