気になる銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、ニデック[旧:日本電産](6594)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. ニデック[旧:日本電産](6594)とは?

ニデック株式会社は、京都府京都市に本社を置く日本の電機メーカーです。

旧社名は日本電産株式会社。

英称でブランド名でもある「Nidec」は、Ni=日本、De=電産、c=株式会社、の略。

2023年4月1日より社名を英称と同じニデック株式会社に変更しました。

創業者は永守重信。

精密小型モータの開発・製造において世界一のシェアを維持・継続しており、世界シェアは約11%となっています。

すごいですね。

一般の人からすると知名度はそこまでないかもしれませんが、日本を代表する大企業です。

日経平均株価、TOPIX Core30およびJPX日経インデックス400の構成銘柄の一つ。

2. ニデック[旧:日本電産](6594)の時価総額は?

ニデック[旧:日本電産](6594)の時価総額は 3.24兆円です。(2024年時点)

時価総額ランクで言うと、AAランクです。

3. ニデック[旧:日本電産](6594)の株価とPERと配当利回りは?

次にニデック[旧:日本電産](6594)の株価とPER、配当利回りを見てみましょう。

株価:2,763円(2024年12月時点)

ニデック[旧:日本電産](6594)の株価は、2,763円です。

100株単位で売買できるので、約28万円から投資をすることができます。

ちょっと高いですね。

ただ、これでも2024年10月1日に1株を2株へ株式分割されました。

つまり、以前までは、現在の倍の額でないと投資ができなかったということになります。

そう考えると、これでもかなり投資がし易くなりました。

PER:17.2倍(2024年12月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

ニデック[旧:日本電産](6594)の場合、PERは17.2倍です。

20倍以下なので適正水準と言えますが、どちらかというとやや割高ですね。

配当利回り:1.45%(2024年12月時点)

続いて、配当利回りです。

ニデック[旧:日本電産](6594)の場合、100株投資をしてもらえる配当は毎年4,000円です。

配当利回りを計算すると、1.45%。

配当は悪くはないのですが、少し物足りないですね。

なお、ニデック[旧:日本電産](6594)の場合、株主優待として①日本電産サンキョーオルゴール記念館「すわのね」無料入館リーフレット、②オルゴール(抽選)、③国内事業所見学(抽選)などがもらえます。

ニデックの株主優待については、↓をご確認ください。

4. ニデック[旧:日本電産](6594)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

長期で見ると、右肩上がりの形をしています。

特に2020年までの盛り上がりには目を見張るものがありました。

ただ、2021年末から現在にかけて大きく下落し、株価はピークと比べると半分になってしまっています。

意外と値動きの激しい銘柄ですね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

2024年6月までは、良い感じで株価が上がっていたのですが、6月以降は完全に下降トレンドとなってしまいました。

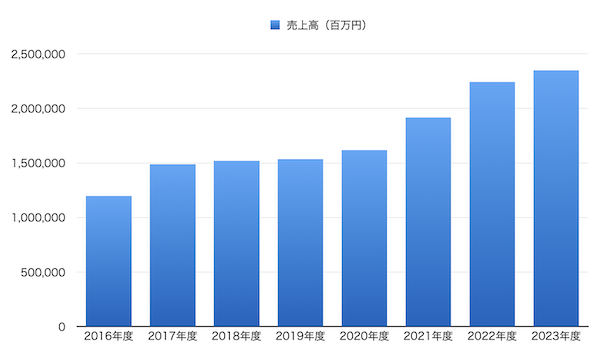

5. ニデック[旧:日本電産](6594)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

売上高は右肩上がりで伸びています。

直近は売上高2.5兆円に届きそうな勢いです。

為替変動が後押ししたものの、事業としては自動車用のモータや電動ユニットなど、車載事業が好調のようです。

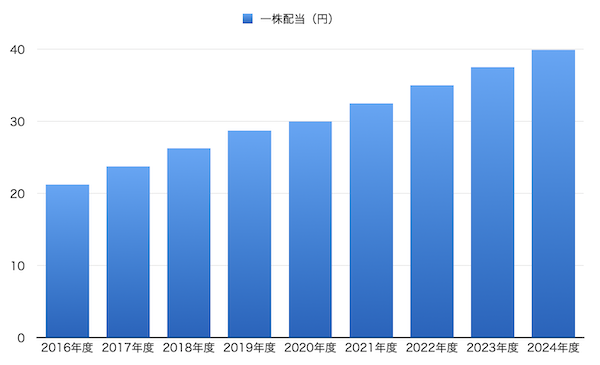

6. ニデック[旧:日本電産](6594)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

良いですね。

配当も右肩上がりです。

今後も増配が期待できます。

7. ニデック[旧:日本電産](6594)のEPS(1株あたりの利益)

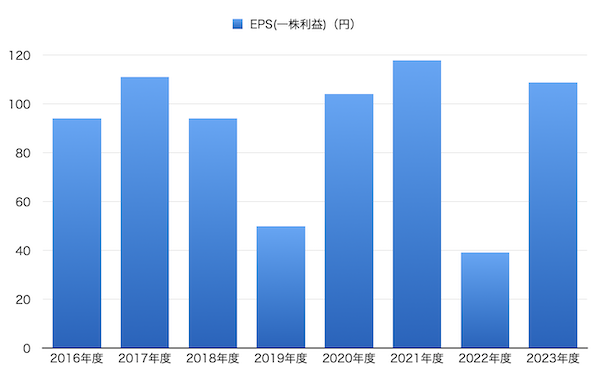

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

こちらには、直近のEPSを棒グラフで示しました。

うーん、デコボコですね。

あまり良くないです。

特に、直近2022年度の大きな落ち込みは、好調である車載事業の構造改革費用が膨らんだこと主な要因のようです。

この構造改革費用は、具体的には、海外でのリストラ費用や、品質問題に対するリコール費用などのようです。

構造改革費用と言うと、将来への投資のように聞こえますが、実際はあまり良い内容ではないですね。

だた、2023年度は盛り返せていることは評価できます。

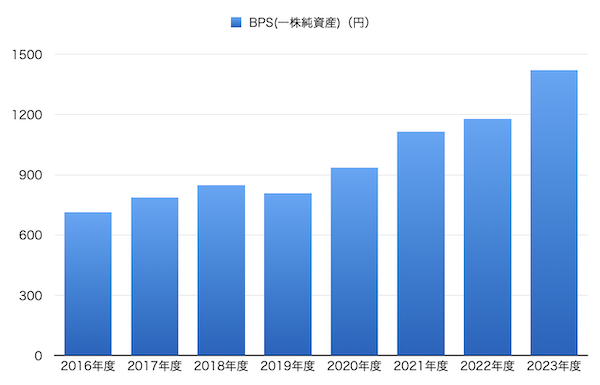

8. ニデック[旧:日本電産](6594)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

BPSは右肩上がりで伸ばせています。

ちなみに、この期間の年平均成長率(CAGR)は、10.3%です。

つまり、年間10.3%ずつこの会社は成長しているということを表しています。

素晴らしいですね。

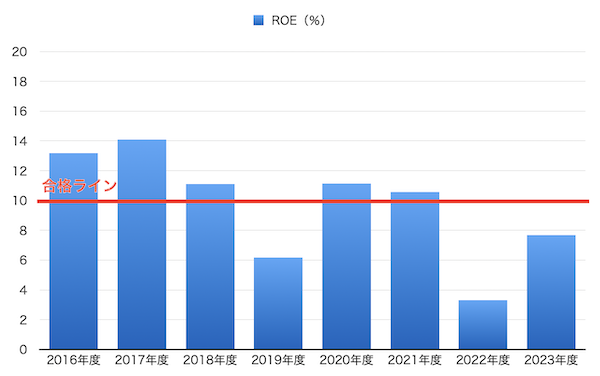

9. ニデック[旧:日本電産](6594)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではニデック[旧:日本電産](6594)のROE(自己資本利益率)を見てみましょう。

直近のROEは7.67%です。

直近は合格ラインを超えられませんでした。

ただ、過去を見ると、合格ラインを超えている年が多いので、基本的には高ROE体質の企業です。

10. ニデック[旧:日本電産](6594)の今後をまとめると

過去も含めて見ると、数字がよく、優良企業でした。

こういう会社が日本を、そして世界を支えているんですね。

今後、中国をはじめとして世界的に電気自動車の時代が到来することを考えると、まだまだ事業を拡大する余地があると思います。

また、現在株価は下げ続いており、PERが適正水準となってきました。

これがPERを15倍を割ってくるようなことがあれば、検討してみても良いかなと思っています。

個人的にも気になる銘柄です。

気になる方は、IRなどチェックしてみて下さい。