気になる日本株銘柄を分析し、その銘柄が、長期投資の対象として魅力的かを探っていきます。

本日は、オリンパス(7733)について分析していきます。

以下の順番で分析していきたいと思います。

是非最後までご覧下さい。

1.会社の説明

2.時価総額

3.株価、PER、配当利回り

4.チャート

-長期チャート

-短期チャート

5.売上高

6.一株配当

7.EPS(1株あたりの利益)→とくに大事

8.BPS(1株あたりの純資産)→とくに大事

9.ROE(自己資本利益率)→とくに大事

10.まとめ

1. オリンパス(7733)とは?

オリンパス株式会社は、日本の光学機器・電子機器メーカーです。

医療事業・科学事業の分野で、内視鏡、顕微鏡などの光学機器、電子機器を製造・販売しています。

事業分野別のオリンパスグループの売上比率は、医療が84.8%、科学が13.7%、その他が1.5%など(2022年3月期)。

内視鏡分野では世界シェアが75%程度を占めるなど、医療用の光学機器や顕微鏡分野では世界最大手となっているようです。

ただ、2011年に、過去十数年にわたる巨額の損失隠しが発覚し、日本における企業統治の不備についての問題も含めて世界中で大々的に報道されました。

この件で、消費者にとってのオリンパスのブランドイメージはかなり下がったようです。

そして、それもあってか、オリンパスは2020年6月に、84年の歴史をもつカメラ事業を売却することを発表しました。

オリンパスといえばカメラのイメージがあったのでなんか悲しいですね。

なお、オリンパスの社名は、ギリシャ神話で神々が住む山とされるオリンポス山にちなんでいます。

これは創業時の社名である「高千穂製作所」の由来である高千穂峰が、日本神話において神々が集う山とされているためで、顕微鏡などのブランドネームに使用したことに由来するそうです。

2. オリンパス(7733)の時価総額は?

オリンパス(7733)の時価総額は 2.72兆円です。(2025年時点)

時価総額ランクで言うと、AAランクです。

3. オリンパス(7733)の株価とPERと配当利回りは?

次にオリンパス(7733)の株価とPER、配当利回りを見てみましょう。

株価:2,375円(2025年1月時点)

オリンパス(7733)の株価は、2,375円です。

100株単位で売買できるので、約24万円から投資をすることができます。

日本株の中では普通の価格です。

PER:22.8倍(2025年1月時点)

次にPERです。

PERは、株価収益率ですね。

一般的に10倍以下であれば割安であると言われています。

オリンパス(7733)の場合、PERは22.8倍です。

20倍以上なので、割高ですね。

配当利回り:0.84%(2025年1月時点)

続いて、配当利回りです。

オリンパス(7733)の場合、100株投資をしてもらえる配当は毎年2,000円です。

配当利回りを計算すると、0.84%。

うーん、ほとんどないですね。

配当金の権利確定日は、毎年3月末日です。

なお、オリンパス(7733)の場合、株主優待はありません。

4. オリンパス(7733)の株価チャート

次に株価チャートを分析していきましょう。

まずは長期チャートです。

こちらには、長期の月足チャートを示しました。

2011年の巨額の損失隠しで一旦は地におちたオリンパスの株価ですが、その後は急回復。

長期で見ればしっかりと上昇トレンドを描けています。

すごいですね。

実はすごい会社だったんですね。

次に短期のチャートです。

こちらには、直近1年の日足チャートを示しました。

2024年11月までは株価を上げていたのですが、その後は下げてきてしまっています。

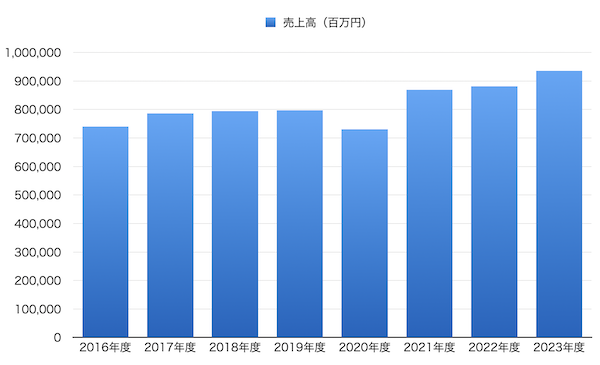

5. オリンパス(7733)の売上高

では、売上高を見ていきましょう。

こちらには、直近の売上高を棒グラフで示しました。

2020年度に少し下がっていますが、それ以外は堅調な伸びを見せています。

勢いがある会社ではないですが、しっかりと実力をつけていっているように見えますね。

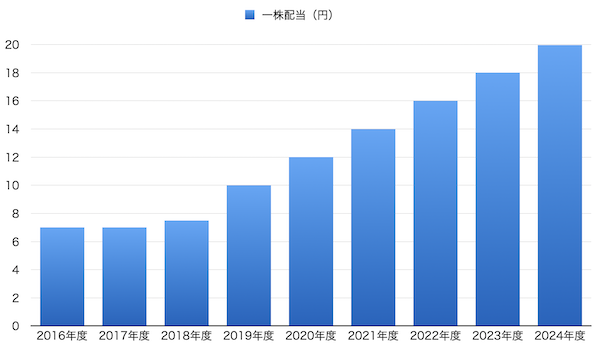

6. オリンパス(7733)の一株配当

続いて、配当の推移について見てみましょう。

こちらには、直近の配当金の推移を棒グラフで示しました。

配当も毎年増えています。

良いですね。

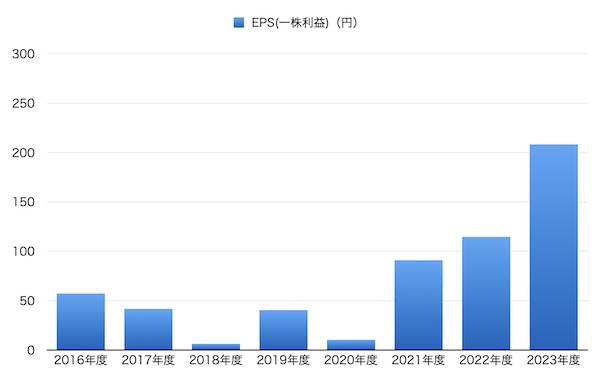

7. オリンパス(7733)のEPS(1株あたりの利益)

次に、EPSを見ていきましょう。

EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

そういった企業は、優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていたら要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう。

うーん、キレイな右肩上がりではありません。

デコボコしていますね。

ただ、直近3年間は伸ばせています。

今後もこの勢いで伸ばせるかがポイントですね。

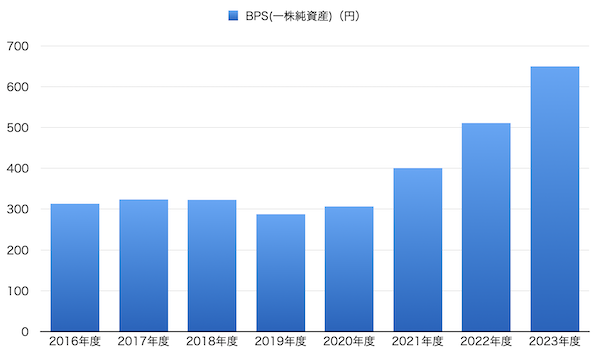

8. オリンパス(7733)のBPS(1株あたりの純資産)

次は、BPSです。

BPSは、一株当たりの純資産のこと。

このBPSが高いほど純資産が多く、負債が少ないということを表します。

すなわち、安定性が高い会社であると判断されます。

一方で、BPSが低いと純資産が少なく、負債が多いということになり、安定性を欠く会社であると見られます。

また、BPSの値と株価を比較することで、その株が割高か割安か判断することもできます。

では、そんなBPSを見てみましょう。

2020年度まではほぼ横ばいでしたが、直近は大きく伸ばしています。

ちなみに、この期間の年平均成長率(CAGR)は、11.0%です。

つまり、年間11.0%ずつこの会社は成長しているということを表しています。

素晴らしいですね。

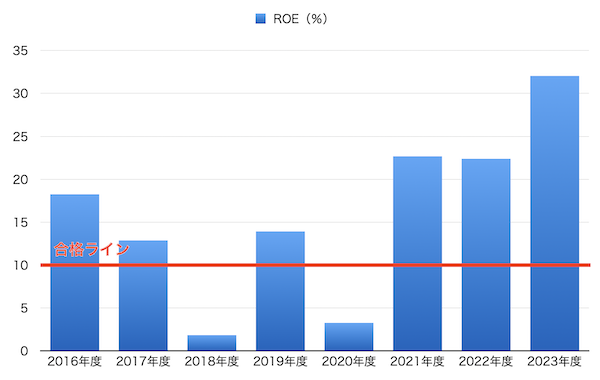

9. オリンパス(7733)のROE(自己資本利益率)

最後にROEです。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」ということを表す数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業ということになります。

それではオリンパス(7733)のROE(自己資本利益率)を見てみましょう。

直近のROEは32.0%です。

良いですね。

大きく合格ラインを超えてきています。

優秀な経営ができているということです。

10. オリンパス(7733)の今後をまとめると

意外と良かったです。

優良銘柄ですね。

ROEが高いですし、BPSの伸びもいいです。

ただ、少しPERが高いのが気になりますね。

株価のチャートを見ると直近やや株価を下げてきているので、もう少し株価を下げたタイミングでまた検討してみたいと思います。

気になる方は、IRなどチェックしてみて下さい。